Per capire cosa accade nel mondo bisogna affidarsi all’”analisi strutturale”, non all’”analisi di classe”. È una buona regola marxiana (applicata cioè da Marx) presto dimenticata dai “marxisti”. Qual’è la differenza? Che nel primo caso si tiene presente “quel che è”, anche se ci può non piacere; nel secondo di certo “quel che potrebbe essere” se si riuscisse a far quadrare un certo cerchio di condizioni “soggettive”, mostrate o attribuibili a determinate figure sociali. Insomma: politica e speranza. Che certo servono spesso, ma non possono sostituire o costituire integralmente “l’analisi concreta della situazione concreta”.

Il nostro apprezzamento complessivo per un giornale come IlSole24Ore – a parte alcuni editoriali ideologici quanto quelli di un vecchio gruppetto “emme-elle”, ma sul fronte opposto – sta nel fatto che dall’insieme della sua produzione arrrivano numerosi input utili all’”analisi strutturale”. Obiettiva, insomma. Poi c’è la “politica di classe”, a favore di imprenditori e finanzieri, ma a quella provvedono più diffusamente e anche un po’ ossessivamente altri media, come il Corsera, Repubblica, Il Giornale, l’Unità, ecc.

Prendiamo l’articolo che qui sotto vi proponiamo. C’è scritto, senza tanti giri di parole, che le economie “nazionali” che in questo momento vanno meglio – concetto assai variabile, in tempi di crisi – sono quelli che possono svalutare a piacimento la propria moneta stampandone quantità ad libitum (i soli Stati Uniti), o comunque ottenere un effetto simile con altri metodi.

A sorpresa, per i retori dell’”unità europea”, nel gruppetto dei privilegiati c’è la Germania.

Com’è possibile, visto che anche essa adotta l’euro e che la Bce – che lo stampa – è pienamente indipendenza dal “potere politico” continentale (peraltro quasi inesistente)?

La “rivelazione” ha ben poco di misterioso. Berlino ha svalutato del 30-40% al momento di determinare i tassi di cambio tra moneta nazionale e nascente euro. Garantendosi così condizioni di “competitività” globale che non avrebbe potuto ottenere nemmeno con “riforme strutturali” durissime (ossia comprimendo salari e diritti del lavoro), visto lo scarto esistente allora e ancora oggi – tra dinamiche salariali tedesche ed euro-mediterranee. In secondo luogo, con la stessa operazione “fondativa” dell’Europa, la Germania ha ottenuto la rivalutazione immediata di tutte le altre economie europee “deboli”, erodendone la “competitività” e costringendole a coprire per un po’ il divario con un maggiore indebitamento pubblico e privato. Fino al momento di pagare il conto.

Il terzo motivo, cui Lops non accenna, è lo spread creato in questo modo tra i rendimento dei titoli di stato tedeschi (abbassatosi fin quasi a zero) e quelli dei paesi deboli. In pratica, la Germania rifinanzia il proprio debito pubblico a costi irrisori, mentre Spagna, Grecia, Italia, ecc, si devono svenare per garantire agli “investitori” tassi di interesse “interessanti”.

Al di là delle “furbizie” tipiche della “svalutazione competitiva”, il ragionamento sulle macro-aree monetarie diventa fondativo dell’”analisi strutturale”. Perché se il denaro è al tempo stesso mezzo di pagamento, moneta di riserva e oggetto di investimento, le condizioni della sua creazione ed il suo costo devono entrare – con violenza, nella testa di alcuni pensatori pseudorivoluzionari – nel novero delle caratteristiche strutturali della “fase”. Molto più del “costo del lavoro”, visto che ormai l’incidenza di quest’ultima voce – si ricordi quanto asserito da Marchionne ancora prima di diventare “il cattivo” per antonomasia – rappresenta pochissimi punti percentuali nella struttura dei costi di un’azienda medio-grande (ma altissimo per le aziende miserabili, come quelle italiane, dedite esclusivamente all’estrazione di plusvalore assoluto; ovvero ad alta composizione di lavoro e bassissima intensità di capitale).

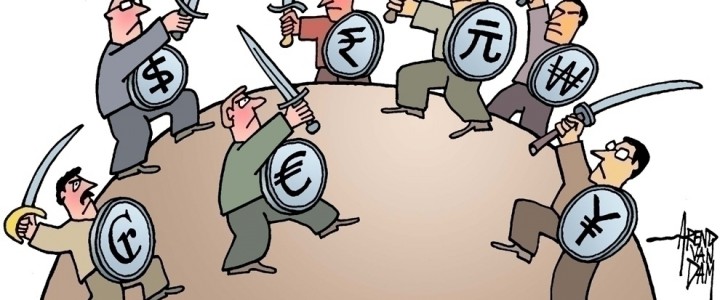

Di riflesso, la “guerra delle monete” diventa forse più importante, nella definizione degli equilibri e delle tendenze internazionali, di quanto non lo siano le tante piccole “guerre guerreggiate” degli Stati Uniti contro qualche nanerottolo mediorientale. Il legame c’è e si vede, certo. Basta non guardare il dito e dimenticarsi della Luna.

*****

Svaluta che ti passa. Ecco l’arma in più che hanno i quattro Paesi più forti al mondo (e che l’Italia non ha)

di Vito Lops

Al G20 si sta parlando di Siria, lotta alla disoccupazione, ai paradisi fiscali e molto altro. Rispetto alle ultime edizioni è finito in sordina il tema della “guerra delle valute”. Anche se, a dirla tutta, non ci sono grandi rimpianti viste le (non) decisioni concrete prese a tal proposito. Il fatto che se ne parli un po’ meno, adesso non vuol dire però che il problema sia risolto. Perché i dati storici (Pil consolidato) e di flusso (crescita trimestrale) ci dicono che la svalutazione è una delle armi preferite da governi e banche centrali per spingere lontano delle sabbie mobili l’economia del proprio Paese.

Prendiamo le prime quattro economie al mondo. Sul gradino più alto del podio ci sono (la Cina incalza ma ne ha ancora di strada da fare) gli Stati Uniti con un Pil annuo superiore ai 15mila miliardi di dollari (superiore a quello dei 17 Paesi della zona euro che viaggiano sui 13mila miliardi). Quest’anno – stando alle stime Ocse – gli Usa dovrebbero dare una spinta al Pil dell’1,7%. Spostiamoci in Cina, la seconda economia del pianeta (con un Pil di 8,2 mliardi di dollari). L’espansione sta rallentando ma questo significa che la Cina non cresce più del 10-12% annuo ma tra il 7 e l’8% (come si accingerà a fare nel 2013).

Medaglia di bronzo al Giappone (quasi 6 miliardi di Pil per un’estensione territoriale imparagonabile alla grandezza geografica di Usa e Cina). L’Ocse ci dice che Tokyo e dintorni chiuderanno l’anno con un progresso del Pil dell’1,6%. Al quarto posto (ma molto staccata) troviamo la Germania, un’economia attualmente in grado di generare un Pil annuo di circa 3,4 miliardi di dollari. A differenza di altri Paesi dell’Eurozona (vedasi Italia e Spagna) la Germania non ha mai chiuso un anno in recessione in questa fase critica per l’area euro ma si è limitata a cedere lo 0,6% solo nel quarto trimestre del 2012 (chiudendo comunque l’anno a +0,4%). Nel 2013 le cose andranno meglio e la Germania si confermerà la locomotiva dell’Eurozona con una crescita dello 0,7%.

Eccole qua, le prime quattro economie del globo. Sono un po’ diverse fra loro. Gli Stati Uniti, ad esempio, basano la crescita più sui consumi interni mentre per Germania, Cina e Giappone sono le esportazioni a farla da padrone nella dinamica di progressione del Pil. Quanto ai conti pubblici non è poi che sarebbero tutte apposto applicando il “radar Maastricht”.

Il Giappone ha un debito/Pil superiore al 200%, la Germania viaggia vicina al 82% (ma forse sarebbe più alto se si considerassero, in base a quanto indicato da uno studio della fondazione tedesca Stiftung Marktwirtschaft, anche l’esposizione pensionistica e le spese sanitarie in programma nei prossimi anni, arrivando al cosiddetto debito implicito, oppure se i debiti della Cassa depositi e prestiti tedesca (Kfw) non fossero considerati privati (a differenza di quanto avviene ad esempio in Italia).

Il debito degli Stati Uniti (101% del Pil) è per buona parte in mano ai cinesi che hanno però negli oltre 300 milioni di consumatori statunitensi un incredibile mercato di sbocco per foraggiare produzione low cost e crescita (è questo l’ “equilibrio del terrore” su cui si regge il legame Usa-Cina). La Cina ha poco debito (35%) ma è chiamata nei prossimi anni alla complicatissima sfida di crescere anche per consumi interni (il che vuol dire anche concedere più diritti e aumentare salari e welfare ai propri cittadini).

Insomma, viste ai raggi x le prime quattro economie del pianeta sono profondamente diverse. Una cosa, però, in comune ce l’hanno: cercano a più riprese (e con modalità differenti) di svalutare la propria moneta. Dal 2009 gli Stati Uniti hanno messo a punto tre massicci piani di quantitative easing (iniezioni di liquidità attraverso nuova moneta fresca di zecca) con l’effetto di aumentare la base monetaria e rilanciare l’economia anche attraverso un dollaro più agevole.

Non a caso il dollaro è lontano da quello che per molti analisti sarebbe il fair value con l’euro (1,18): questa mattina un euro viene scambiato sopra quota 1,31 dollari. Senza dimenticare in questo ragionamento la progressiva caduta del dollaro dal 1971 ad oggi, da quando cioà l’allora presidente Nixon decise di venir meno agli accordi di Bretton Woods sganciando con decisione unilaterale la convertibilità oro-dollaro (e dando difatti inizio all’era della moneta fiduciaria).

E la Cina? Per evitare un apprezzamento dello yuan renmimbi (che sarebbe oltremodo traumatico per il Pil) la People’s Bank of China ha fissato una banda di oscillazione con il dollaro massima giornaliera nel range -1%/+1% (prima dell’aprile 2012 la banda era addirittura più ristretta a -0,5%/+0,5%). Un modo efficace (e molto criticato dagli Stati Uniti) per tenere a bada la moneta da scorribande all’insù. Quanto al Giappone una cosa è certa: appena la BoJ (la Banca del Giappone) lo lascia andare lo yen corre e si trasforma in superyen.

È per questo che la BoJ, di concerto con il primo ministro Shinzo Abe (in polemica con chi vuole che regni sovrano il principio di indipendenza delle banche centrali) ha dato vita dallo scorso aprile a un massiccio piano di deficit/spending con aumento della base monetaria al ritmo di 700 miliardi di dollari l’anno per due anni. L’obiettivo? Riportare l’inflazione al 2% (e scacciare le ombre della deflazione) e la crescita economica grazie a una valuta più debole (tale da rendere le merci nipponiche più appetibili all’estero).

Siamo alla Germania: con l’ingresso nell’euro ha svalutato il marco del 30-40% dando una spinta esorbitante alle esportazioni, tale da generare ormai un costante surplus commerciale, a livelli cinesi. Non solo, il vantaggio tecnico è doppio: perché alla svalutazione del marco si deve aggiungere la contestuale rivalutazione delle monete dei competitor Paesi periferici dell’Eurozona (Italia e Spagna, ma anche Francia) che di conseguenza – al di là di problemi endogeni su cui bisognerebbe lavorare con urgenza come cuneo fiscale, evasione fiscale, ecc. – sono diventati meno competitivi all’estero perché hanno subito un apprezzamento della valuta, al contrario del “partner” tedesco. Non solo: le rispettive banche nazionali non possono più effettuare operazioni sul mercato dei cambi per effettuare quella che un tempo veniva chiamata “svalutazione competitiva”.

Anni fa chi la effettuava (era una delle caratteristiche dell’Italia) veniva criticato ampiamente da quegli stessi Paesi che adesso non stanno facendo molto di diverso, dimostrando di non avere idee migliori se non utilizzare in prima persona, e con ogni mezzo possibile, l’arma della “svalutazione competiva”. Con la differenza che adesso c’è chi può e chi no.

- © Riproduzione possibile DIETRO ESPLICITO CONSENSO della REDAZIONE di CONTROPIANO

Ultima modifica: stampa