Davanti alla parola crollo i marxisti devono drizzare le orecchie e diffidare. Troppe volte infatti una “crisi” dell’assetto capitalistico, più o meno grave, è stata interpretata come anticamera del crollo del modo di produzione capitalistico. Che avrebbe ovviamente consegnato il mondo, quasi senza colpo ferire, ad ogni ipotesi di trasformazione. Ma una rivoluzione – la nascita di un altro assetto nell’organizzazione sociale – richiede travaglio, progetto, azione politica. Altrimenti non si verifica.

Ma è anche vero che i crolli avvengono, e che una potenza egemonica collassi lasciando spazio o al successore o, temporaneamente, alla Rivoluzione (se le forze che la perseguono hanno massa critica e cervello strategico sufficiente).

Normale dialettica, insomma, che costringe sempre a guardare la realtà per coglierne la dinamica specifica e – solo dopo – azzardare un giudizio, ipotizzare modifiche più o meno sostanziali agli scenari utilizzati, suggerire iniziative sociali e/o politiche.

Fatta la doverosa premessa, bisogna cominciare a fare i conti con il sempre più possibile crollo del dollaro. Che non è una moneta qualsiasi, battuta da una potenza qualsiasi, distrattamente quotata e trattata sul mercato, ma il baricentro dei mercati globali da 75 anni. Il vero pilastro – insieme agli armamenti – dell’egemonia Usa.

Già diversi analisti – tra cui Gianfranco Bellini, La bolla del dollaro, Odradek 2013 – avevano colto i sinistri scricchiolii prodotti da una situazione pesantemente sbilanciata (un Paese che poteva permettersi di acquistare qualsiasi merce sul pianeta pagando con la propria moneta nazionale, “stampata” a volontà e dal valore sempre più incerto).

Ma Bellini, si diceva negli angoli bui, “è un vecchio comunista”; dimenticavano i decenni passati a lavorare per Barclays, a Londra, cioé a tenere mani e mente ben dentro il mercato finanziario reale.

Ora però l’annuncio arriva da tutt’altra sponda. Da Stephen Roach, senior fellow all’università di Yale, ma soprattutto ex presidente di Morgan Stanley Asia, ramo orientale della potentissima banca d’affari che fa e disfa mercati e governi. Uno che si preoccupa per questa eventualità, non uno che ne gode auspicandola…

Quella di Roach non è infatti una “previsione” fondata su presupposti teorici diversi da quelli in uso sui “mercati”: è un calcolo che prende in esame i fondamentali. Ossia tasso di risparmio privato e partita dei conti correnti di un Paese. Gli Usa.

Secondo quel calcolo, Washington è sideralmente fuori di qualsiasi parametro di sostenibilità, sommando un altissimo debito privato e, necessariamente (dopo due crisi finanziarie ravvicinate come quella dei mutui subprime e l’attuale da pandemia), uno stellare debito pubblico.

La Storia, e l’abitudine, dicono che finora gli Usa hanno rifinanziato il loro debito senza problemi, e a tassi bassi, grazie al dollaro. Ora il gioco non può più riuscire.

I possibili finanziatori – di fronte all’identica domanda proveniente da tutte le parti del mondo, tranne la Cina e pochi altri – saranno costretti a chiedere interessi più alti o una valutazione “più obbiettiva” del valore del dollaro. Una svalutazione radicale, insomma.

Anzi, visto che la Federal Reserve dice chiaramente che non toccherà i tassi (a zero) per molti anni, saranno i mercati stessi a svalutare la moneta Usa.

Perché, banalmente, il dollaro non è più l’unica moneta di riserva al mondo. Ci sono alternativa, alla faccia di TINA. Si chiamano euro e renmimbi (yuan, cinese), ma anche criptomonete private (che sono asset speculativi, ma paradossalmente svolgono alcune funzioni della moneta di riserva, sia pure con livelli spaventosi di volatilità).

La parola crollo la usa Roach. Le conseguenze economiche, sociali, politiche, geostrategiche, ecc, sarebbero – o saranno, se ha fatto bene i calcoli – ciclopiche. Perché il livello di sviluppo e di interconnessione del mondo non era mai stato così elevato.

Bisogna ragionarci molto e bene, senza prendere scorciatoie fantasiose.

Ma intanto allacciamo le cinture.

*****

La fine dell’esorbitante privilegio del dollaro

Stephen Roach

L’enigma posto una prima volta negli anni ’60 dall’ex ministro delle Finanze francese (poi presidente) ,Valéry Giscard d’Estaing, sta per essere risolto. Giscard si lamentava che gli Usa approfittavano della loro posizione privilegiata come valuta di riserva dominante nel mondo e attingevano liberamente al resto del mondo per sostenere il loro tenore di vita troppo elevato.

Questo privilegio sta per essere eliminato. Un crollo del dollaro è probabile e potrebbe diminuire anche fino al 35 per cento entro la fine del 2021.

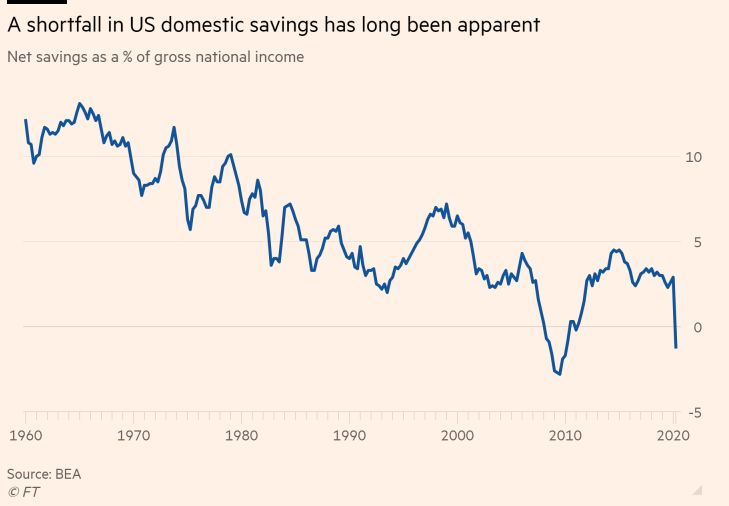

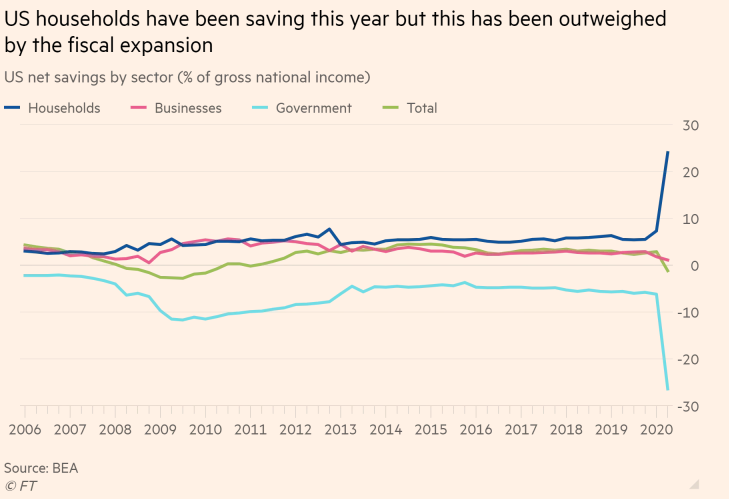

Il motivo: un’interazione letale tra il crollo del risparmio interno e il deficit delle partite correnti. Nel secondo trimestre del 2020, il risparmio interno netto – il risparmio per il deprezzamento, il risparmio di famiglie, imprese e del settore pubblico – è ricaduto in territorio negativo per la prima volta dalla crisi finanziaria globale.

Con il -1,2% nel secondo trimestre, il risparmio netto interno come quota del reddito nazionale è stato inferiore di 4,1 punti percentuali rispetto al primo trimestre, il più forte calo trimestrale dal record raggiunto nel 1947.

Non sorprendentemente, il deficit di bilancio ha seguito la stessa tendenza. Mancando di risparmio e volendo crescere, gli Stati Uniti hanno sfruttato il loro esorbitante privilegio per prendere in prestito dall’estero il risparmio in eccesso. Questo, nel secondo trimestre, ha spinto il deficit delle partite correnti al -3,5% del prodotto interno lordo, -1,4 punti percentuali al di sotto di quello del primo periodo e anche la più forte caduta trimestrale mai registrata.

Mentre l’esplosione del deficit del governo federale dovuto al Covid è la fonte immediata del problema, ma si è trattato di un incidente ampiamente attteso. Entrando nella pandemia, il tasso di risparmio interno netto è stato in media solo il 2,9% del reddito nazionale lordo dal 2011 al 2019; meno della metà della media del 7% registrata dal 1960 al 2005. Questo cuscino sottile ha reso gli Stati Uniti vulnerabili a qualsiasi shock, per non parlare del Covid.

Mentre i disavanzi di bilancio si accumulano negli anni a venire, si intensificherà la pressione al ribasso sul risparmio interno e sulla bilancia delle partite correnti.

Secondo le ultime stime dell’Ufficio del bilancio del Congresso, nel 2020 il deficit federale sarà pari al 16% del prodotto interno lordo, prima di ridiscendere “solo” all’8,6% nel 2021. Supponendo che il Congresso degli Stati Uniti alla fine accetti un altro ciclo di sgravi fiscali, è probabile che il deficit sia molto più elevato nel 2021.

Questo porterà il tasso di risparmio netto degli Stati Uniti in territorio negativo molto più in profondità che durante la crisi globale (del 2007-2008, NdT), il che ha implicazioni minacciose per il futuro dell’America.

Dopo aver accantonato il deprezzamento richiesto dall’invecchiamento dello stock di capitale (immobilizzato) in edifici e infrastrutture, gli Stati Uniti stanno di fatto liquidando il risparmio netto necessario per l’espansione della capacità produttiva.

Senza il risparmio in eccesso da parte dell’estero, la crescita diventa impossibile. Il deficit delle partite correnti non farà che aumentare.

È allora che il dollaro perde il suo privilegio speciale. Con la posizione dell’America come valuta di riserva dominante a livello mondiale che si sta lentamente erodendo dal 2000, è probabile che i finanziatori stranieri chiedano maggiori concessioni sulle condizioni di un finanziamento esterno così massiccio.

Ciò avviene normalmente in due forme: un adeguamento del tasso d’interesse e/o valutario. La Federal Reserve è recentemente passata a una strategia che tiene conto di una media dell’inflazione piuttosto che di un obiettivo specifico, e ha promesso di mantenere i tassi di interesse vicino allo zero per diversi anni ancora. Ciò significa che il canale dei tassi di interesse è stato effettivamente chiuso.

Di conseguenza, una parte maggiore dell’aggiustamento delle partite correnti sarà ora costretta a passare attraverso un dollaro più debole.

Il valore elevato rende il dollaro USA particolarmente vulnerabile. Nonostante i recenti cali, l’indice generale dell’effettivo tasso di cambio reale del dollaro resta circa il 27% al di sopra del minimo del luglio 2011. Questo lascia il dollaro come la valuta più sopravvalutata al mondo, proprio nel momento in cui gli Stati Uniti vengono risucchiati in un vortice senza precedenti di conti correnti di risparmio.

Le valute sono prezzi relativi. Il dollaro ha sempre beneficiato del fascino seducente di TINA – che “non c’è alternativa”. Pensateci meglio. L’accordo del 21 luglio su un fondo UE Next Generation da 750 miliardi di euro (858 miliardi di dollari) stabilisce finalmente una politica fiscale paneuropea. Questo dovrebbe dare impulso all’euro sottovalutato.

Anche il renminbi, l’oro e le criptomonete sono ora delle alternative al dollaro, un tempo invincibile.

L’indice del dollaro è sceso del 33% in termini reali sia negli anni Settanta che a metà degli anni Ottanta, e di un altro 28% dal 2002 al 2011. In questi tre periodi, il tasso di risparmio interno netto è stato in media del 4,9 per cento (contro l’attuale -1,2 per cento) e il disavanzo delle partite correnti è stato pari al -2,5 per cento del prodotto interno lordo (contro il -3,5 per cento di oggi).

Con gli Stati Uniti che hanno sprecato il loro esorbitante privilegio, il dollaro è ora molto più vulnerabile ad una brusca correzione.

Si profila un crollo.

* L’Autore, membro di facoltà dell’Università di Yale ed ex presidente di Morgan Stanley Asia. L’articolo è stato pubblicato dal Financial Times.

- © Riproduzione possibile DIETRO ESPLICITO CONSENSO della REDAZIONE di CONTROPIANO

Ultima modifica: stampa