Banche e derivati sono la stessa cosa: i secondi sono “prodotti” dalle prime, non esistono per loro conto.

Fin dall’inizio è apparso chiaro che tutti i discorsi sulla “riforma delle regole del sistema finanziario internazionale” non sarebbe approdata a nulla. Troppi “decisori” (sia dei maggiori stati che dell più importanti istituzioni economiche globali) sono incatenati – personalmente e strutturalmente – agli istituti di credito, ai fondi di investimento, ecc. Il governo degli Stati uniti, Obama a parte, ne è un esempio clamoroso da oltre un trentennio. Gente che esce dalla finanza o dalle grandi multinazionali per fare il ministro e poi torna a fare la finanza o l’impresa. Gli si può forse chiedersi di rinunciare a una carriera futura o di bastonare i propri recenti ex colleghi di lavoro?

Ma c’è una dato ancora più chiaro che esce fuori da questo scandalizzato articolo de Il Sole 24 Ore – è tutto dire! – e che non dobiamo mai smettere di tenere presente: la sovraesposizione al rischio insito nel mercato dei derivati da parte delle banche si regge sulla ferrea convinzione che, tanto, se va male ci sarà un altro giro di aiuti pubblici riservati alle banche e al sistema finanziario.

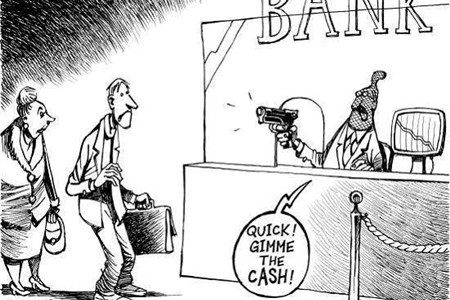

E’ come se l’assicurazione obbligatoria per le automobili fosse a carico dello Stato: chi si preoccuperebbe più di evitare ammaccature e graffi da paercheggio, piccoli tamponamenti, investire pedoni sulle strisce, ecc? Alle grandi banche è riservato un privilegio di questo tipo: investire “a leva”, ovvero mettendo 10 di capitale proprio per mettere in moto operazioni da 1.000 (un numero a caso, ma proporzionato alle operazioni reali), con la certezza che se tutto va bene il guadagno viene intascato privcatamente, se va male si mette a conto del “pubblico”. Che dovrà tagliare ancora tutte le spese “non finanziarie” (scuola, sanità, trasporto pubblico, ecc).

Un gioco del genere non è soltanto infame. Semplicemente, non può funzionare a lungo. Sono cinque anni che la crisi morde e non passa. Ttutto quel che è stato fatto finora è servito solo a ricreare le condizioni di partenza da cui è maturato il crack Lehmann Brothers e la “grande gelata” dei mercati tra il 2008 e il 2009. Sta per accadere di nuovo. E ovviamente con più forza di prima, su una scala più grande. Il valore nominale totale del “mercato dei derivati” (completamente fuori dei circuiti regolamentati), ha raggiunto i 650mila miliardi dollari, sette-otto volte il prodotto interno lordo di tutto il pianeta. Non esiste nessuno – né privato, né “pubblico” – che possa “garantire” da una valanga di queste dimensioni.

«Le banche tornano a speculare sui derivati». L’allarme della banca dei regolamenti internazionali

Antonio Criscione

La crisi non ha insegnato nulla alle banche? Non molto secondo la ottantaduesima relazione della Bri (Banca dei Regolamenti Internazionali), presentata oggi a Basilea, per la quale “il settore finanziario sta gradualmente riassumendo il profilo di elevata rischiosità che lo caratterizzava prima della crisi”. Il contesto nel quale questo ritorno al rischio sta maturando, è ricapitolato così dalla Bri: “Malgrado i passi avanti nella ricapitalizzazione, molte banche seguitano a operare con un alto grado di leva finanziaria, comprese quelle che appaiono ben capitalizzate, ma in realtà presentano enormi posizioni in derivati. Gli istituti di maggiori dimensioni continuano ad avere interesse ad accrescere la leva finanziaria senza prestare la debita attenzione alle conseguenze di un possibile fallimento: data la loro rilevanza sistemica, essi confidano che il settore pubblico si farà carico delle ripercussioni negative”.

E dunque i comportamenti spericolati delle banche si appoggiano, secondo la Bri, sulla promessa di un aiuto pubblico. Tanto che la Bri spiega: ” Si potrà dire con certezza di avere compiuto progressi fondamentali in merito alla struttura del sistema finanziario quando gli intermediari di maggiore entità potranno fallire senza che ne debbano rispondere i contribuenti e quando le dimensioni dell’intero settore finanziario rispetto al resto dell’economia saranno mantenute entro limiti più restrittivi”.

La Bri suggerisce perciò politiche che incentivino le banche ad assumere una politica più “assennata”. Come farlo? Le ricette indicate sono: una riforma delle remunerazioni nel settore bancario, ma anche una riduzione dell’intervento pubblico nel caso di rischio per le banche, spostandone una parte del carico sugli obbligazionisti. Questi ultimi infatti, quando il patrimonio netto di un intermediario finanziario diventasse negativo, dovrebbero essere chiamati a pagarne il prezzo insieme al settore pubblico. Inoltre vengono suggeriti poteri di intervento più incisivi della autorità pubbliche.

La proposta della Bri va dunque nella stessa direzione di una proposta di direttiva comunitaria, presentata dalla Commissione Ue lo scorso 6 giugno, che prevede il passaggio dal bail out (salvataggio pubblico) ma alle risorse interne della banca, scaricandone i costi, in parte, su azionisti e obbligazionisti. Un passaggio quindi al bail in, che prevede il ricorso alla liquidazione delle attività tossiche degli istituti, per consentire la continuità delle attività dell’istituto, senza quindi scaricarne i costi sulla collettività. Anche la direttiva però prevede poteri di intervento incisive della autorità pubbliche per evitare che si arrivi a situazioni di rischio conclamate.

- © Riproduzione possibile DIETRO ESPLICITO CONSENSO della REDAZIONE di CONTROPIANO

Ultima modifica: stampa