Il prezzo “negativo” a cui è stato quotato lunedì scorso il WTI – il greggio texano il cui valore fa da benchmark al petrolio da scisto statunitense – per una buona parte della sessione del NIMEX (piazza statunitense delle materie prime), ha mandato in fibrillazione i differenti attori economici che ruotano attorno all’ “oro nero”.

Le turbolenze “ribassiste” sul valore dei contratti in scadenza per le forniture di maggio del greggio texano si sono riverberate il giorno successivo sui contratti in scadenza a giugno.

Inoltre – come avevano previsto tutti gli analisti – la tendenza ribassista ha colpito anche il brent, l’altra qualità di riferimento sul mercato mondiale. Quella settimana si era conclusa con il brent crude poco sopra i 20 dollari al barile (21,44$) ed il West Texas Intermediate ben sotto il 20 dollari al barile (17,18$).

Questa settimana ha proseguito la stessa tendenza al ribasso, per poi risalire leggermente, con il brent comunque abbondantemente sotto i trenta dollari al barile (26,28) e il WTI sotto i 20 (19.1)

Quando la prima ondata “ribassista” era iniziata, a seguito del mancato accordo in sede OPEC PLUS alla fine della prima settimana di marzo, il prezzo era sceso a circa 45 dollari al barile, dai 66 con cui si era chiuso l’anno scorso.

Trader e magazzini galleggianti

Intanto una parte delle petroliere stanno diventando dei “magazzini galleggianti” del greggio, nonostante il costo del noleggio sia notevolmente aumentato.

Questo succede perché si preferisce stoccare il petrolio, oggi ad un prezzo basso, sulle crude tankers che stivano fino a 2 milioni di barili – le VLCC – nonostante si paghi un prezzo tra i 200 e 300 mila dollari al giorno, contro una spesa di esercizio di 15 mila dollari, che a febbraio era di 25 mila.

Si stiva la merce attendendo che il suo prezzo risalga, così come si sono comprati i contratti petroliferi “sperando” che il valore salisse.

Perciò tra il 10 ed il 15% delle petroliere sono usate non per il trasporto, ma per il deposito; e la loro quota è destinata ad aumentare. estendendosi anche alle circa 1.500 navi di stazza minore che fanno lo stesso lavoro.

Anche questo è un gioco pericoloso per quella sorta di allibratori che sono divenuti i trader finanziari, ma sta portando ingenti guadagni agli operatori del settore, tra cui la principale è la belga EURONAV, anche se non è scontato dia esiti positivi ed è comnque una “bomba ad orologeria” ecologica.

Questa “sovra-capacità” sta riguardando anche il prodotto finito uscito dalle raffinerie, con la stessa dinamica per quanto riguarda il costo dei noli dei due tipi di tankers che trasportano il greggio raffinato: le LR2 e LR1.

Le prime stivano fino a 800 mila barili di prodotto finito, le seconde tra i 345 e i 615 mila ed hanno visto “raddoppiare” questo lunedì il costo dell’affitto: 173 mila dollari al giorno la prima e 122 mila l’altra.

Tutte le maggiori compagnie, per i contratti a scadenza tra marzo e giugno, hanno visto “raddoppiare” le quote in eccedenza per il greggio raffinato floating, cioè stivato nelle navi.

Un mare di petrolio e di prodotto raffinato è letteralmente in mare, quindi.

La tendenza deflazionista

Fino ad ora le aspettative di stabilizzazione del prezzo – legate prima all’accordo in sede OPEC PLUS e poi all’interno del G20 dell’energia, a metà aprile, su un taglio della produzione mondiale pari ad un decimo – sono state abbondantemente disattese.

I non rosei scenari dell’economia mondiale stilati dal FMI, a medio e breve termine, e il gap consistente tra tagli previsti ed effettivo calo globale del consumo petrolifero – circa 1/3 in meno rispetto ai valori pre-pandemici – avevano contribuito inizialmente a non far risalire il prezzo del greggio.

Alcuni investitori avevano creduto nella possibilità di un innalzamento del prezzo grazie alle attese di una rapida uscita dal lockdown di USA ed Europa, e dunque ad una ripresa della normale vita economica con relativo aumento dei consumi petroliferi.

Hanno per ora sbagliato le previsioni.

Il termometro dei mercati sta anticipando probabilmente per questa merce “simbolo” la tendenza deflazionista che rischia di colpire una molto più estesa gamma di prodotti per cui il differenziale tra domanda e offerta, come in questo caso, è evidente.

La guerra dei prezzi per ora, stando alle analisi empiriche sulla vendita di greggio, non sembra per ora essersi arrestata.

Allo stesso tempo le convulsioni dei mercati sono dovute al fatto che il petrolio è diventato, al di là del suo valore d’uso, un prodotto finanziario tout-court, su cui i fondi di investimento hanno ora un peso rilevante.

I prezzi “negativi” sono la rappresentazione plastica della crisi di un’epoca, grazie al combinato disposto tra effetti dell’economia reale in recessione e follia finanziaria.

Gli investitori sono al momento “divisi” ora sulle scelte da fare in questo gioco da allibratori finanziari.

C’è chi sconsiglia di tenersi alla larga da questo tipo di investimento – come il caso della londinese Marex Spectron – e chi, come Bank of America, pensa sia una ottima opportunità di investimento.

USO – il fondo d’investimento che possedeva circa un quarto di tutti i contratti di shale quotati al NYMEX con scadenza a giugno – si sta spostando su “later-dated contracts”, cioè su contratti a scadenza più lunga e su altre tipologia di “derivati” legati all’energia.

Vedremo cosa accadrà ad inizio maggio per i contratti in scadenza a giugno, su cui già da ora pesano variabili negative…

Le compagnie petrolifere di fronte all’attuali turbolenze

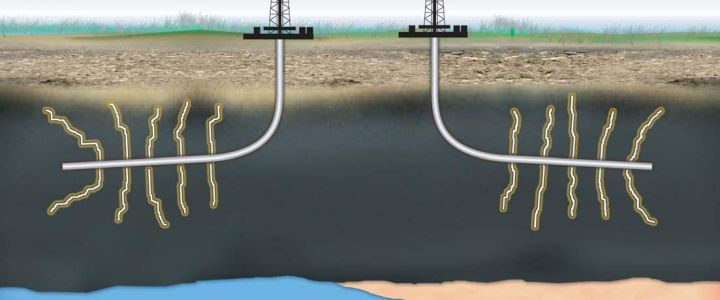

Sarebbe riduttivo circoscrivere l’influenza finanziaria al solo shale (petrolio ricavato dallo scisto con la tecnica del fracking).

Le maggiori compagnie a livello mondiale catalizzano gli investimenti internazionali grazie ai dividendi che hanno sempre assicurato ai propri azionisti.

Non vengono quotati i vari contratti in scadenza a seconda dei mesi, come al NYMEX per intenderci (e relativi “collaterali finanziari” altrove quotati per proteggere l’investimento), ma le maggiori compagnie petrolifere sì.

Il loro peso sulle piazze internazionali non è proprio irrilevante e il calo del 70% del prezzo del petrolio dall’inizio dell’anno ha comportato un abbassamento rilevante dei valori azionari: -40% per Shell, British Petroleum, Total, ExxonMobil ed ENI, -30% per Chevron.

Tutte hanno rivisto al ribasso le spese di capitale, abbassato i costi operativi, sospeso i programmi di buyback azionario, rimandato l’approvazione di progetti, si sono assicurate linee di credito ed hanno aumentato la propria esposizione debitoria del 5% circa, più o meno tutte – tranne la BP che era già ad una quota di indebitamento pari al 35%.

L’ENI è passata per esempio da un indebitamento superiore al 25% ad 30%.

Finora l’unica che ha proceduto ad un taglio dei dividendi è stata la norvegese Equinor – ex Statoil – con una riduzione del -67% per ogni azione rispetto al primo trimestre dell’anno scorso. La compagnia ha inoltre preceduto ad una gamma di scelte affini alle altre grandi major petrolifere.

È chiaro che una tale mossa vorrebbe dire – se replicata dalle altre compagnie – una minore appetibilità finanziaria per gli investitori; una specie di “suicidio”, tenuto conto della volatilità dei mercati e la logica di breve periodo su cui si muovono i flussi di investimenti finanziari.

Insomma, per tutto il settore è valido il giudizio espresso in un analisi apparsa sul Financial Times:

«è semplicemente un problema di chi è nella miglior posizione per sopravvivere all’annus horribilis del mercato petrolifero e quali lezioni possono essere tratte per le crisi future».

Dopo Equinor anche la Shell ha deciso di tagliare di dividendi, per la prima volta dalla fine della Seconda Guerra Mondiale.

Un taglio notevole, da 47 a 16 cents per azione, per una compagnia che l’altro anno è la stata la prima per dividendi pagati tra le aziende quotate a Londra, nel FTSE 100.

Sembra passato un secolo, ma non è neppure un anno dalla stagione della “cash bonanza”, in cui il gruppo petrolifero ha distribuito ben 125 miliardi di dollari ai propri azionisti. Le azioni della compagnia sono cadute dell’11% il giorno dopo aver comunicato questa scelta.

Le compagnie petrolifere, per gli investitori, erano state finora un “antidoto” alla volatilità dei mercati, permettendo un ritorno pressoché assicurato, ma ora la situazione sta velocemente cambiando.

Come ha detto al Financial Times uno tra i 20 maggiori investitori: «Questo rende lo stock meno attrattivo per definizione, ma nel clima attuale dove altro possono andare gli investitori?»

La bancarotta del petrolio di scisto

Il mondo dello shale è certamente quello più in difficoltà.

Per ora la Texas Railroad Commission ha escluso l’ipotesi di imporre di un razionamento produttivo che non sia deciso singolarmente dalle aziende texane.

Il rallentamento dell’estrazione è un procedimento tecnicamente complesso ed economicamente oneroso in sé, cui infatti le varie compagnie hanno fatto ricorso solo parzialmente. Così facendo hanno però allargato la forbice tra una domanda in forte contrazione ed un’offerta molto limitatamente ridotta, causando tra l’altro la saturazione della capacità di immagazzinamento.

È stata proprio l’impossibilità di stoccare altro oro nero a costringere i trader che possedevano contratti in scadenza lunedì della scorsa settimana a “pagare” gli acquirenti pur di far spazio nei depositi.

Martedì scorso diversi senatori di Stati le cui fortune dipendono dal petrolio e dal gas da scisto – tra cui Ted Cruz del Texas – hanno scritto una lettera a Donald Trump, di fatto accompagnando l’opera di pressione della potente lobby energetica API.

Per gli eletti la scelta dell’attuale amministrazione è tra due opzioni: «mantenere la nostra produzione domestica di energia», di fatto salvando le aziende zombies, oppure «perdere più posti di lavoro negli USA e ritornare alla dipendenza dalle fonti straniere di petrolio».

È chiara la valenza geopolitica avuta dallo shale, al centro dei programmi di questa amministrazione: sganciarsi dall’alleato storico saudita, fare la guerra sotto altre forme ad un competitor politico globale come la Russia attraverso le sanzioni, e “strozzare” – caldeggiando l’ipotesi del regime change – i due Paesi che detengono insieme quasi il 40% delle riserve strategiche accertate: Venezuela (il primo paese per riserve, un quarto di quelle mondiali) e l’Iran (terzo paese per riserve, il 13,1%).

Scelte peraltro in continuità, in alcuni casi, oppure in rottura in altri – come nel caso iraniano – con l’amministrazione precedente

Ma gli Stati Uniti non sono più quelli usciti “vincitori” dalla guerra dei prezzi che aveva scatenato nel 2015 l’Arabia Saudita, costretta poi ad un accordo con la Russia l’anno successivo.

Tale scelta aveva di fatto inaugurato l’epoca di una nuova stabilità dei prezzi attraverso un cartello petrolifero allargato, l’OPEC Plus.

Il fatto che Trump sia stato un attore di primo piano – anche attraverso l’ipotesi di sanzioni protezionistiche – del recente accordo in sede OPEC Plus è stato un punto di svolta storico; di fatto ha cancellato la possibilità di una politica definita “NOPEC”, che avrebbe aperto ai produttori del cartello allargato la possibilità di ripercussioni da parte dell’antitrust statunitense.

Per ciò che concerne i posti di lavoro, questa è un’altra nota dolente in un Paese che vede aumentare ogni settimana le domande per i sussidi di disoccupazione. nel settore petrolifero Usa ci potrebbero essere 220.000 posti di lavoro in meno.

Alcuni analisti sostengono che la “mini crisi” del 2016 – che comportò una perdita di un terzo dei posti legati allo shale gas and oil – contribuì alla vittoria di Donald Trump, che si era fatto paladino dell’intero settore, procedendo una volta eletto ad una “deregulation” ecologica favorevole al fracking e ad una politica più aggressiva rispetto ai suoi competitor: Russia, Venezuela ed Iran.

La produzione di shale oil è raddoppiata in poco più di una decina d’anni – dal tornante della crisi del 2008 –, la crescente domanda mondiale era stata di fatto sopperita in questi ultimi anni dallo scisto statunitense, con gli Usa tornati primo produttore al mondo (13 milioni di barili al giorno), con una produzione costantemente aumentata per tre anni.

Dal punto di vista macro-economico questa dinamica aveva notevolmente ridotto il deficit commerciale Usa, su cui il greggio nel dicembre del 2010 pesava circa per metà, riducendolo ad appena lo 0,1% nello stesso mese dell’anno scorso.

Il primo “fallimento” di peso nel settore c’è stato il primo aprile con la Whiting Petroleum, che ha chiesto l’applicazione del famoso “chapter 11” (protezione dai creditori.

Una recente analisi del Financial Times prevede inoltre che alla fine di questo processo saranno tra 10 e 15 i gruppi che resteranno in vita: i giganti Exxon Mobil e Chevron – che ha particolarmente investito nello shale – e alcuni gruppi minori.

E ci sono le forche caudine dell’indebitamento.

Bisogna ricordare che i produttori petroliferi e quanti sono attivi nel business delle Pipeline, tra il 2020 e il 2024. dovranno ricorrere al mercato per finanziare il proprio indebitamento: 86 miliardi di dollari i primi e 123 i secondi.

Una “patata” bollentissima per Donald Trump.

Il petrolio del mare del nord

Per ciò che concerne la Scozia è una “crisi” di lungo periodo, che ha portato tra l’altro ad una notevole contrazione delle entrate fiscali per il Regno Unito, e contemporaneamente ad un restringimento dell’ipotetico “tesoretto” di cui disporrebbe una Scozia indipendente, nonché in una diminuzione dei posti di lavoro nel settore.

La quota prodotta – 1,7 milioni di barili al giorno – copre per ¾ i consumi del Regno Unito e circa metà per ciò che concerne il gas.

Il simbolo di questo settore, che ha mosso i primi passi negli Anni ’60, è la città scozzese di Aberdeen, il principale hub petrolifero della regione.

È interessante notare come colui che ha guidato il successo del petrolio sottomarino attraverso la Woodoggi sia oggi orientato a sviluppare, per il futuro, l’industria eolica off shore e l’idrogeno.

Il settore è strettamente legato alla scoperta e allo sfruttamento di nuovi giacimenti. Ma non ce sono state, di rilevanti. Se i prezzi rimangono bassi, così come prevedono alcuni analisti, i progetti di ricerca e investimento non possono realizzarsi.

Come riportato da una inchiesta del New York Times, infatti: «già le compagnie petrolifere stanno posticipando i progetti che rappresentano il futuro della regione»

Il contagio da Covid-19 non ha certo migliorato le cose, considerato le condizioni in cui operano e vivono i lavoratori nelle piattaforme.

Alcune squadre che vengono portate e/o prelevate con l’elicottero e svolgono turni due/tre settimane sulle piattaforme sono state evacuate a causa dei malori riscontrato da alcuni lavoratori risultati positivi, imponendo uno “stop” alle operazioni.

Questa settimana la Norvegia, che non fa parte dell’OPEC PLUS e la cui produzione è pari al 2% di quella mondiale, ha comunicato che taglierà a giugno il 13% la sua estrazione, diminuendola di 250.000 barili al giorno.

È il primo taglio da 18 anni a questa parte.

Conclusioni

Gli scontri geo-politici e le precipitazioni finanziarie legate all’oro nero sembrano destinate ad inasprirsi, nonostante i tentativi di ripristinare – anzi allargare – una governance sul mercato mondiale del petrolio e stabilizzarne il prezzo.

Alcuni attori come Arabia Saudita e Russia sembrano meglio attrezzati ad affrontare la fase rispetto agli Stati Uniti e non è affatto detto che l’allentamento del lockdown si tramuti in una ripresa economica. Anzi è più probabile che porti ad una “seconda ondata” di contagio ancora più impattante, considerate le criticità rivelate in questa prima fase della pandemia in Europa e negli Stati Uniti.

L’incognita della crescita cinese è una altra variabile fondamentale considerato che è la maggiore consumatrice di petrolio – il 13% di tutto il greggio mondiale nel 2019 – ma che da sola non può sopperire alla contrazione globale della domanda e le sue capacità di stoccaggio sono per ¾ sfruttate, tenendo anche conto che il basso prezzo del greggio ha non paradossalmente aumentato del 5% gli acquisti cinesi a gennaio e febbraio.

Inoltre la lotta ancora in corso contro la possibile “seconda ondata” di contagi, suggeriscono una certa prudenza a Pechino anche rispetto ai progetti futuri.

La guerra mondiale del petrolio ed i suoi risvolti bellici non sembrano arrestarsi. Verrebbe da dire prendendo in prestito le parole di Pascoli: c’è qualcosa di nuovo oggi nel sole, anzi d’antico…

***

Rimandiamo alla teleconferenza della Rete dei Comunisti di approfondimento sulla “Guerra mondiale del petrolio” con Alberto Negri ed Ettore Gallo.

- © Riproduzione possibile DIETRO ESPLICITO CONSENSO della REDAZIONE di CONTROPIANO

Ultima modifica: stampa