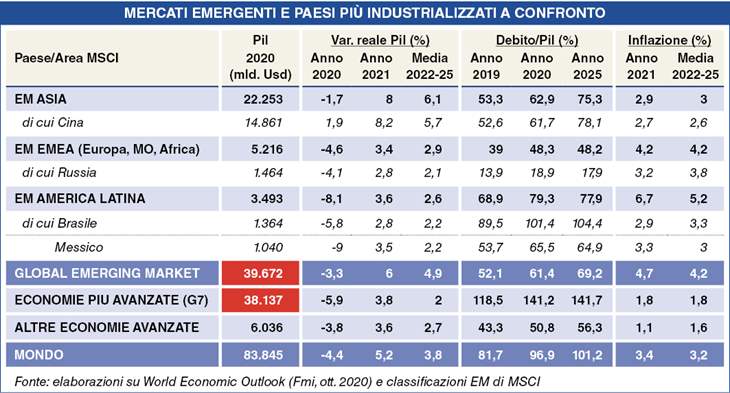

Il sorpasso è avvenuto, aiutato dalla pandemia – ma non solo – che ha colpito più duro sui sistemi dei paesi a capitalismo avanzato rappresentati dal G7. A dimostrarlo sono le stime sul Pil elaborate dal Fondo monetario internazionale: la crisi pandemica, ha impattato di più sulle economie dei Paesi più industrializzati ed ha portato i mercati emergenti a sorpassare il Pil dei G7, cioè Stati Uniti, Canada, Giappone, Germania, Gran Bretagna, Francia e Italia assieme.

Nel 2020, infatti, il prodotto interno lordo dei sette big arretra complessivamente del 5,9%, appesantito dal -5,3% del Giappone e soprattutto dal -8,3% dell’Eurozona. Gli emergenti, invece, arretrano solo del 3,3%, portando il relativo Pil a quota 40mila miliardi di dollari, che si confronta con i 38mila miliardi dei Paesi G7.

fonte: Milano Finanza

Ma il sorpasso non è stato causato solo dall’emergenza pandemica di quest’anno, dove i Paesi asiatici, Cina in testa, sono invece riusciti a lasciarsi alle spalle l’emergenza sanitaria in tempi più brevi. Nel rimbalzo economico del 2021, e nel quadriennio successivo, i mercati emergenti cresceranno a tassi quasi doppi rispetto alle economie avanzate, distanziandole sempre di più.

Infine, ma non per importanza, il relativo debito pubblico in rapporto al Pil nei paesi emergenti è notevolmente più basso, la metà rispetto a quello dei G7.

Il debito in questi paesi è reso ancora più sostenibile, oltre che dalla più vigorosa crescita economica, dall’indebolimento del dollaro in e da un’inflazione due volte superiore, che giustifica rendimenti proporzionalmente più elevati sul fronte obbligazionario in valuta locale.

Nel mondo girano circa 17mila miliardi di dollari di titoli di Stato emessi dai governi con rendimenti ormai negativi, destinati ad aumentare per effetto dei quantitative easing emessi dalla banche centrali (Fed e Bce). Per questo motivo i mercati emergenti costituiscono la strada sempre più battuta nella diversificazione dei portafogli obbligazionari e azionari degli investitori (+14% l’indice Msci EM da inizio anno, trainato dal +20% degli EM Asia, che si confronta con il +12% dei G7 e +10% dell’indice azionario mondiale).

Cresce la ricerca di rendimenti più alti in rapporto al rischio e proprio perchè il dollaro è visto in deprezzamento – anche nei confronti dell’euro – gli investimenti più vantaggiosi sui mercati emergenti riguardano le attività obbligazionarie denominate in valute locali.

Secondo il Fmi, la flessione del dollaro peserà in modo fondamentale nel prossimo biennio, sostenendo con più forza i Paesi emergenti come meta d’investimento nel 2021-2022.

La debolezza dollaro, che rende più leggera la quota di indebitamento in dollari presente in forma più o meno ampia nei bilanci pubblici di questi Paesi, nasce dall’orientamento monetario della Fed previsto ancora come accondiscendente nel prossimo biennio: tassi fermi a zero e un bilancio molto dilatato dal quantitative easing, in quanto è stato esplicitamente dichiarato di aver indicato un’inflazione superiore al 2% prima di rialzare i tassi.

Se si dà per scontato che la politica della Fed favorirà un dollaro basso di cui, come abbiamo visto, beneficeranno i mercati emergenti, solo una crescita economica statunitense ben più vigorosa degli altri membri del G7 potrebbe ridare fiato al biglietto verde. Ma tutti i dati ci dicono che così non sarà o non pare profilarsi all’orizzonte.

- © Riproduzione possibile DIETRO ESPLICITO CONSENSO della REDAZIONE di CONTROPIANO

Ultima modifica: stampa