La scorsa settimana, il Segretario al Tesoro statunitense Janet Yellen ha dichiarato al Congresso degli Stati Uniti che “stiamo entrando in un periodo di transizione da una ripresa storica a una crescita stabile e costante. Questo passaggio è un elemento centrale del piano del Presidente per riportare l’inflazione sotto controllo senza sacrificare i guadagni economici che abbiamo ottenuto“.

È vero che l’economia statunitense, dopo il crollo della pandemia (che, in termini di produzione nazionale, redditi e investimenti, è stata la peggiore dagli anni ’30 – persino peggiore della Grande Recessione del 2008-9), si è ripresa. Ma non si può certo definire “storica”.

Quanto all’affermazione che l’economia statunitense, la più performante tra le principali economie nell’ultimo anno, si stia dirigendo verso una “crescita stabile e costante”, essa non è supportata dalla realtà.

Sì, c’è una sorta di “piena occupazione”, cioè il tasso di disoccupazione ufficiale è vicino ai minimi storici, ma molti di questi posti di lavoro sono part-time, temporanei o a contratto. E molti sono mal pagati.

Sì, c’è una sorta di “piena occupazione”, cioè il tasso di disoccupazione ufficiale è vicino ai minimi storici, ma molti di questi posti di lavoro sono part-time, temporanei o a contratto. E molti sono mal pagati.

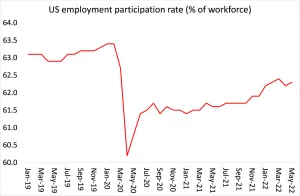

Il tasso di partecipazione all’occupazione, che misura il numero di persone che lavorano rispetto a quelle in età lavorativa, rimane ben al di sotto dei livelli pre-pandemia, livelli che erano già in declino.

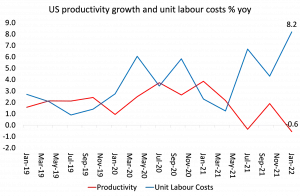

Allo stesso tempo, la crescita della produttività è stata spaventosa. Dopo la pandemia, un maggior numero di americani ha ripreso a lavorare, ma la produzione nazionale non corrisponde all’aumento dell’occupazione, per cui la produttività per lavoratore è crollata, a partire da tassi di crescita già deboli. Di conseguenza, i costi unitari del lavoro (costi salariali per unità di prodotto) sono aumentati, riducendo i margini di profitto.

E, nonostante le rassicurazioni della Yellen, le prospettive dell’economia statunitense per il resto dell’anno e per il prossimo non sono promettenti, anzi sono addirittura desolanti.

E, nonostante le rassicurazioni della Yellen, le prospettive dell’economia statunitense per il resto dell’anno e per il prossimo non sono promettenti, anzi sono addirittura desolanti.

Secondo il modello di previsione del PIL della Fed di Atlanta, l’economia statunitense, dopo la contrazione del primo trimestre di quest’anno, dovrebbe crescere a meno dell’1% nel trimestre in corso.

Ancora più contrari all’opinione della Yellen sono gli ultimi rapporti della Banca Mondiale e degli economisti dell’OCSE sulle prospettive dell’economia mondiale, compresi gli Stati Uniti. Il rapporto della Banca Mondiale sulle prospettive economiche globali per il mese di giugno è stato intitolato “Il rischio di stagflazione aumenta tra un forte rallentamento della crescita“.

Le previsioni economiche della Banca Mondiale erano scioccanti. “La crescita globale dovrebbe crollare dal 5,7% nel 2021 al 2,9% nel 2022, significativamente inferiore al 4,1% previsto a gennaio. Si prevede che nel 2023-24 la crescita si aggirerà intorno a questo ritmo, in quanto la guerra in Ucraina interromperà l’attività, gli investimenti e il commercio nel breve termine, la domanda repressa si affievolirà e gli aiuti di politica fiscale e monetaria verranno ritirati.

“A causa dei danni della pandemia e della guerra, quest’anno il livello di reddito pro capite nelle economie in via di sviluppo sarà inferiore di quasi il 5% rispetto al trend pre-pandemia“.

La crescita delle economie avanzate dovrebbe rallentare bruscamente dal 5,1% nel 2021 al 2,6% nel 2022, 1,2 punti percentuali in meno rispetto alle proiezioni di gennaio. Si prevede un’ulteriore moderazione della crescita al 2,2% nel 2023, che riflette in gran parte l’ulteriore riduzione del sostegno di politica fiscale e monetaria fornito durante la pandemia.

Anche tra i mercati emergenti e le economie in via di sviluppo la crescita dovrebbe scendere dal 6,6% nel 2021 al 3,4% nel 2022, ben al di sotto della media annuale del 4,8% nel periodo 2011-2019.

“Le ricadute negative della guerra più che compenseranno qualsiasi spinta a breve termine per alcuni esportatori di materie prime dall’aumento dei prezzi dell’energia. Le previsioni di crescita per il 2022 sono state riviste al ribasso in quasi il 70% dei Paesi emergenti, tra cui la maggior parte dei Paesi importatori di materie prime e quattro quinti dei Paesi a basso reddito“.

Quindi la Banca Mondiale prevede una stagnazione della produzione, con l’inflazione ancora presente.

Per quanto riguarda gli Stati Uniti, la Banca Mondiale prevede una crescita del prodotto nazionale di appena il 2,5% quest’anno, del 2,4% nel 2023 e del 2% nel 2024 – una crescita “stabile e costante”, si potrebbe dire, ma solo ai bassi livelli che l’economia statunitense ha sperimentato nella lunga depressione dal 2009.

E si prevede che la performance degli Stati Uniti sarà la migliore tra le economie capitalistiche avanzate: l’area dell’Eurozona riuscirà a raggiungere solo l’1,9% entro il 2024 e il Giappone appena lo 0,6%.

Gli economisti della Banca Mondiale ritengono che l’impatto combinato della pandemia e della guerra lascerebbe la produzione economica globale nei cinque anni dal 2020 al 2024 oltre il 20% al di sotto del livello implicito nella crescita tendenziale tra il 2010 e il 2019.

L’impatto sui Paesi poveri sarà molto maggiore: le economie in via di sviluppo saranno un terzo in meno del previsto e la produzione dei Paesi in via di sviluppo importatori di materie prime – particolarmente colpiti dal forte aumento dei prezzi dei generi alimentari e dei carburanti provocato dall’invasione russa – oltre il 40% in meno del previsto!

La visione degli economisti dell’OCSE è, se non altro, ancora più pessimista. Nell’Economic Outlook di giugno, intitolato Il prezzo della guerra, gli economisti dell’OCSE sottolineano il costo della guerra tra Russia e Ucraina.

“Il mondo sta pagando un prezzo pesante per la guerra della Russia in Ucraina. Si tratta di un disastro umanitario, che ha provocato migliaia di vittime e costretto milioni di persone ad abbandonare le proprie case. La guerra ha anche innescato una crisi del costo della vita che ha colpito le persone in tutto il mondo. Se associata alla politica cinese dello zero-COVID, la guerra ha portato l’economia globale su un percorso di rallentamento della crescita e di aumento dell’inflazione, una situazione che non si vedeva dagli anni Settanta.

“L’aumento dell’inflazione, in gran parte determinato dai forti aumenti dei prezzi dell’energia e dei generi alimentari, sta causando difficoltà alle persone a basso reddito e sta sollevando seri rischi per la sicurezza alimentare nelle economie più povere del mondo“.

Secondo le proiezioni, la crescita del PIL mondiale rallenterà bruscamente quest’anno, attestandosi intorno al 3%. Si tratta di una percentuale ben al di sotto del ritmo di ripresa previsto lo scorso dicembre. La crescita sarà nettamente più debole del previsto in quasi tutte le economie.

Molti dei paesi più colpiti si trovano in Europa, che è fortemente esposta alla guerra attraverso le importazioni di energia e i flussi di rifugiati. La crescita globale rallenterà ulteriormente fino a raggiungere il 2,8% nel 2023, ovvero quasi alla “velocità di stallo”, con il Regno Unito che non registrerà alcuna crescita, il risultato peggiore del G20 (a parte la Russia). Anche gli Stati Uniti rallenteranno a solo l’1,2%.

E l’inflazione dei prezzi di beni e servizi nelle principali economie non sembra destinata a diminuire nel resto dell’anno. I prezzi del greggio potrebbero salire anche oltre gli attuali 120 dollari al barile.

Jeremy Weir, amministratore delegato di Trafigura, società che si occupa di commercio di materie prime, ha dichiarato che i mercati energetici si trovano in una situazione “critica”, in quanto le sanzioni sulle esportazioni di petrolio della Russia, in seguito all’invasione dell’Ucraina, hanno esacerbato le già scarse forniture create da anni di investimenti insufficienti.

“Abbiamo una situazione critica. Penso davvero che ci sia un problema per i prossimi sei mesi… una volta che si arriva a questi stati parabolici, i mercati possono muoversi e possono avere picchi notevoli“.

Un “movimento parabolico” nei mercati è generalmente definito come quando un prezzo che è cresciuto improvvisamente si impenna a livelli mai visti prima, imitando il lato destro di una curva parabolica. Weir ha aggiunto che è altamente probabile che i prezzi del petrolio possano salire a 150 dollari al barile o più nei prossimi mesi, con le catene di approvvigionamento messe a dura prova dal tentativo della Russia di riorientare le proprie esportazioni di petrolio lontano dall’Europa.

I prezzi dell’energia non stanno aumentando a causa di una “domanda eccessiva” e nemmeno a causa del “price-gouging”, ma semplicemente perché l’offerta viene limitata. L’offerta è calata durante la pandemia e ora le esportazioni russe sono sanzionate e non possono essere sostituite dal petrolio saudita o dalle forniture statunitensi.

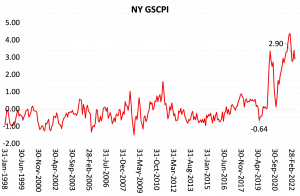

Il crollo della catena di approvvigionamento globale dopo la pandemia continua, in particolare dall’inizio del conflitto tra Russia e Ucraina, ma anche prima – si veda la misura della compressione dell’offerta, della Fed di New York, qui di fianco.

Il crollo della catena di approvvigionamento globale dopo la pandemia continua, in particolare dall’inizio del conflitto tra Russia e Ucraina, ma anche prima – si veda la misura della compressione dell’offerta, della Fed di New York, qui di fianco.

Tra le principali economie, il Regno Unito è destinato ad avere l’inflazione più alta del G7 fino al 2024 e la crescita più bassa. Una combinazione di prezzi dell’energia più alti, una sterlina che crolla, una crescita economica vacillante, un ambiente in deterioramento per le piccole imprese, famiglie deboli, restrizioni commerciali sulla Russia, una banca centrale che sta stringendo e un’inflazione complessiva ai massimi da quattro decenni hanno prodotto un ambiente tossico per l’economia britannica.

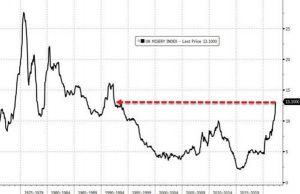

Il cosiddetto “indice di miseria”, che misura il tasso di disoccupazione più il tasso di inflazione come indicatore della “miseria” delle famiglie operaie, sta tornando verso livelli che non si vedevano dall’era Thatcher.

Il cosiddetto “indice di miseria”, che misura il tasso di disoccupazione più il tasso di inflazione come indicatore della “miseria” delle famiglie operaie, sta tornando verso livelli che non si vedevano dall’era Thatcher.

Il nesso tra l’aumento dei prezzi e dei salari ha portato a una forte riduzione dei redditi reali. L’aumento dei prezzi sta superando la crescita dei salari quasi ovunque e le famiglie registrano una perdita di reddito disponibile (cioè al netto degli aumenti dei prezzi e delle tasse) e sono quindi costrette a intaccare i risparmi (in parte accumulati durante i blocchi della pandemia) per far quadrare i conti.

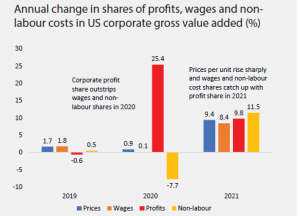

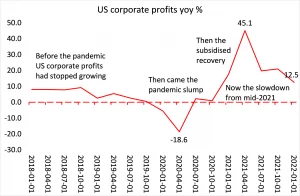

Come ho già dimostrato in alcuni post precedenti, contrariamente a quanto sostenuto dai politici mainstream, dai governatori delle banche centrali e dagli economisti, non esiste una spirale “salari-prezzi”. I salari non stanno facendo salire i prezzi. Anzi, sono i profitti ad essere aumentati bruscamente come quota di valore dopo la pandemia.

Tuttavia, l’aumento del costo unitario del lavoro, dovuto alla bassa crescita della produttività, sta iniziando a intaccare i margini di profitto. Il calo dei margini di profitto finirà per portare a una diminuzione della redditività e persino a un calo della massa dei profitti.

Tuttavia, l’aumento del costo unitario del lavoro, dovuto alla bassa crescita della produttività, sta iniziando a intaccare i margini di profitto. Il calo dei margini di profitto finirà per portare a una diminuzione della redditività e persino a un calo della massa dei profitti.

Questo sarebbe il segnale di un nuovo crollo, soprattutto se i costi dei prestiti per gli investimenti aumenteranno con l’aumento dei tassi di interesse da parte delle banche centrali nel vano tentativo di “controllare” l’inflazione.

Il calo dei profitti è la formula per un eventuale crollo degli investimenti e della produzione. Questa è una lama delle forbici della crisi.

L’altra lama è il debito. Come ho sottolineato in molte occasioni, ritengo che il prossimo grande crollo sarà innescato da un crollo del debito societario [non quello pubblico che tanto preoccupa i fautori dell’austerità, ndr].

L’altra lama è il debito. Come ho sottolineato in molte occasioni, ritengo che il prossimo grande crollo sarà innescato da un crollo del debito societario [non quello pubblico che tanto preoccupa i fautori dell’austerità, ndr].

In particolare, ricordiamo le dimensioni delle cosiddette “società zombie”, che non ottengono profitti sufficienti a coprire nemmeno gli impegni di servizio del debito, e degli “angeli caduti“, quelle società che hanno preso in prestito troppo per investire in attività rischiose che ora rischiano di saltare in aria.

Le società che si sono indebitate sono destinate ad avere problemi a causa dell’aumento dei costi dei prestiti e della riduzione della liquidità da parte delle banche. La Federal Reserve ha già alzato i tassi di interesse, passando dal “quantitative easing” al “quantitative tightening“, con il conseguente calo dei prezzi dei mercati azionari.

Gli economisti della Banca Mondiale sono preoccupati. “L’inasprimento più rapido del previsto delle condizioni finanziarie a livello mondiale potrebbe spingere i Paesi a una crisi del debito come quella che abbiamo visto negli anni Ottanta. Questa è una minaccia reale e ci preoccupa. Anche aumenti piuttosto contenuti dei costi di indebitamento saranno un problema“, ha dichiarato Franziska Ohnsorge, autrice principale del rapporto della Banca Mondiale.

Gli economisti della Banca Mondiale sono preoccupati. “L’inasprimento più rapido del previsto delle condizioni finanziarie a livello mondiale potrebbe spingere i Paesi a una crisi del debito come quella che abbiamo visto negli anni Ottanta. Questa è una minaccia reale e ci preoccupa. Anche aumenti piuttosto contenuti dei costi di indebitamento saranno un problema“, ha dichiarato Franziska Ohnsorge, autrice principale del rapporto della Banca Mondiale.

I dati della Banca Mondiale mostrano che il debito estero dei Paesi a basso reddito è aumentato di 15,5 miliardi di dollari, raggiungendo circa 166 miliardi di dollari nel 2020. Il debito estero dei Paesi a medio reddito è aumentato di 423 miliardi di dollari, superando gli 8,5 miliardi di dollari, il che li rende particolarmente esposti all’aumento dei tassi di interesse.

Le banche centrali stanno aumentando rapidamente i tassi di interesse nel più ampio inasprimento della politica monetaria da oltre due decenni. Nei tre mesi fino alla fine di maggio, le autorità monetarie hanno annunciato più di 60 aumenti dei tassi. Se ne prevedono altri nei prossimi mesi.

Qualsiasi flessione dei profitti e aumento dei prestiti metterà in luce gli strati di aziende che sono prossime al fallimento. Nel Regno Unito, il presidente del Financial Stability Board, Martin McTague, ha commentato: “C’è ancora un problema enorme con le piccole imprese. Si trovano ad affrontare qualcosa come il doppio del tasso di inflazione per i loro prezzi di produzione ed è una bomba a orologeria.

“Hanno letteralmente poche settimane prima di esaurire la liquidità e questo significherà che centinaia di migliaia di imprese e molte persone perderanno il lavoro“.

McTague ha fatto riferimento ai dati dell’Office for National Statistics (ONS), da cui risulta che 2 milioni (ovvero circa il 40%) delle piccole imprese del Regno Unito hanno meno di tre mesi di liquidità in riserva per sostenere le operazioni.

Il 10% (ovvero 200.000) è in grave pericolo e 300.000 hanno solo poche settimane di liquidità. “È una possibilità molto concreta perché… non hanno riserve di liquidità. Non hanno modo di affrontare il problema“.

In Europa, il più grande gestore di attività finanziarie ha paragonato alcune parti del settore del private equity a uno “schema Ponzi” che presto dovrà fare i conti. “Alcune parti del private equity assomigliano in un certo senso a uno schema piramidale“, ha detto Vincent Mortier, chief investment officer di Amundi Asset Management.

“Si sa che si possono vendere [asset] a un’altra società di private equity per 20 o 30 volte gli utili. Ecco perché si può parlare di Ponzi. È una cosa circolare“. In altre parole, le società di private equity acquistano aziende con prestiti enormi e poi le rivendono l’una all’altra con prestiti ancora più grandi.

Alla fine, qualcuno perderà da questa forma di finanziamento “che passa il pacco“. I livelli di leva finanziaria (prestiti) sono aumentati in proporzione, con un indebitamento che ha raggiunto i massimi storici.

La forbice tra il calo della redditività e l’aumento dei costi del debito si sta chiudendo e finirà per ridurre gli investimenti, i posti di lavoro, i prezzi e i salari.

* Dal blog The next recession

- © Riproduzione possibile DIETRO ESPLICITO CONSENSO della REDAZIONE di CONTROPIANO

Ultima modifica: stampa