Di fronte alla “grande correzione” partita sui mercati finanziari globali, la reazione più ridicola è quella dei “consigliori” che, sui principali media specializzati, cercano di individuare i comparti “sicuri” verso cui indirizzare i risparmiatori. Come se, nel 2015, potessero ancora esistere isole di attività economica al riparo della tempesta generale. Quel poco che finora si è salvato, infatti, esploderà in un attimo non appena la massa di capitali in fuga verso la “sicurezza” si riverserà al suo interno. Nel panico che spinge a vendere c’è persino qualcuno che prova a dire che la “correzione è una buona cosa” perché, come prima conseguenza, riporta le quotazioni azionarie a livelli più realistici.

Quel che sfugge, in queste reazioni elementari, è che stavolta non è saltata una bolla qualsiasi – la net economy nel 2000 o i mutui subprime nel 2007 – ma lo strumento di governo che aveva tenuto sotto controllo i mercati da sette anni a questa parte. Parliamo della politica monetaria espansiva adottata da tutte le banche centrali, con più o meno convinzione e rapidità, a partire dal crollo di Lehmann Brothers, nel 2008; l’evento traumatico che aveva a sua volta messo fine ai tentativi di salvataggio di banche e assicurazioni a forza di soldi pubblici nazionali.

Le banche centrali hanno assicurato per sei anni liquidità senza limiti sostanziali, azzerando in senso letterale i tassi di interesse base, ovvero il costo del denaro per gli intermediatori finanziari professionali. Le banche insomma. E quando anche questo si è rivelato insufficiente hanno fatto ricorso a misure non convenzionali, come le iniezioni di liquidità realizzante mediante l’acquisto diretto di titoli (di stato o emessi da privati, ovvero degli stessi intermediatori finanziari), senza star troppo a sottilizzare sulla qualità di quei titoli. L’abbiamo definita a suo tempo una gigantesca lavatrice, un vero e proprio riciclaggio, che assorbiva soprattutto titoli tossici senza più valore dando in cambio denaro spendibile. Creato dal nulla, banalmente stampato, ma con la garanzia fornita da un paese o una comunità potente.

La speranza esplicita dei banchieri centrali era che questa massa di liquidità consegnata nelle mani degli intermediatori finanziari (gli unici ad avere accesso diretto a quel tipo di prestiti) si riversasse nell’economia reale, sotto forma di prestiti a imprese e famiglie, facendo così ripartire l’economia globale.

Che invece è rimasta appesa per almeno sette anni soltanto alla capacità cinese – e di alcune economie emergenti meno ciclopiche – di crescere a tassi impensabili.

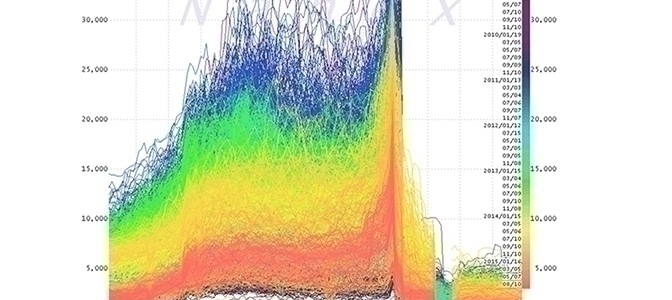

Ma che fine ha fatto quella liquidità senza limiti distribuita dalle banche centrali, prima fra tutte la Federal Reserve statunitense? In una quota importante è servita ad aggiustare i bilanci delle banche d’affari, compromessi da operazioni azzardate degli anni precedenti. Per la maggior parte, però, è stata riversata sui mercati azionari, inizialmente depressi per la grande crisi del 2007-2008, facendo crescere le quotazioni e generando infondato ottimismo sullo stato delle economie. Che infatti non crescevano, se non in misura impercettibile (Cina a parte, si diceva). Nessuna trasmissione dello stimolo monetario, dunque.

Il prodotto interno lordo reale dei principali paesi industrializzati è rimasto infatti sostanzialmente fermo – i migliori, come la Germania, hanno recuperato poco più di quanto avevano perso nella fase iniziale della crisi; altri, come Italia e in genere i Piigs, neanche quello – mentre le attività finanziarie galoppavano fornendo l’impressione che il ciclo stesse per ripartire (negli Usa e in Gran Bretagna, sedi delle più importanti piazze globali, questa dinamica aveva persino un riflesso deviato in termini di Pil, che faceva parlare di “ripresa” come di un fatto certo, addirittura da prendere ad esempio).

La ragione non è difficile da capire. La deflazione generalizzata abbassa le previsioni di vendita, dunque le aziende investono meno o nulla, per non rischiare altre perdite. Licenziano e ristrutturano per aumentare i margini di profitto per unità di prodotto, abbassano i salari e aumentano i ritmi per la mandopera residua; ma così facendo comprimono il proprio stesso mercato di sbocco, anche se si tratta di multinazionali (se tutti fanno lo stesso gioco, tutti si ritrovano nella stessa situazione).

Per anni, insomma, è cresciuto l’ennesimo, classico, castello di carte che nascondeva lo stallo delle economie avanzate, che continuavano invece a perdere quote di produzione grazie alle delocalizzazioni. L’ingolfamento cinese, espresso non a caso da una irrazionale euforia delle borse più legate all’economia nazionale (Shangai e Shenzen), arrivate a guadagnare oltre il 150% in poco più di un anno e mezzo, è diventato lo spillo giusto per bucare il pallone gonfiato globale. In poco meno di due mesi Shangai ha perso quasi il 50% del valore nominale, tornando dunque al punto di partenza.

Tutti i mercati hanno dovuto così prendere atto che una “correzione” era in atto. E proprio mentre aspettavano di capire con quanta rapidità la Federal Reserve avrebbe iniziato a rialzare i tassi di interesse, mettendo in moto a sua volta una “correzione controllata”.

Solo che tutti sperano che a perdere, vendendo, siano gli altri. E tanto più il panico si diffonde se gran parte delle decisioni di vendita o acquisto sono generate da algo-trader, ovvero da programmi pensati per reagire in nanosecondi, molto più velocemente di qualsiasi operatore umano. Il panic selling trasforma in un attimo la “correzione” in disastro, rivelando che la bolla speculativa generata dalla politica monetaria espansiva delle banche centrali era molto più grande dell’immaginato.

Fin qui saremmo ancora nella normalità, tutto sommato. Anche se bisogna capire molto bene quanto il meccanismo sia deteriorato e dunque infernale: se si allarga la liquidità, non c’è alcun effetto sensibile nell’economia reale, se invece “si brucia” massa monetario-finanziaria l’effetto sulle aziende quotate in borsa, quindi sull’economia reale, è immediato. Perdono valorizzazione, rastrellano meno liquidità sul mercato e dunque rallentano i già scarsi investimenti o addirittura entrano in crisi (se pesanetemente indebitate).

L’anormale – segnalato in qualche occasione da Mario Draghi, presidente della Bce – è che nel corso di questi anni le principali banche centrali avevano assunto un ruolo guida per i mercati mondiali. Pur disponendo, però, di un solo strumento. La politica monetaria, appunto.

Una volta che “i mercati” – ovvero gli stessi intermediatori finanziari in concorrenza tra di loro – hanno preso atto che i valori azionari non avevano più alcun rapporto attedibile con le attività reali (i profitti attesi), una intera fase è finita. In un attimo.

Ora non ci sono più “guide attendibili”. E altre, nel breve periodo, non se ne possono creare. Fanno quasi tenerezza, per esempio, quellli che oggi invitano le autorità cinesi a fare di corsa un quantitative easing all’americana e “riforme strutturali” all’europea. Come se gli unici – fin qui – che si erano salvati dalla crisi avessero qualcosa da imparare da quelli che l’hanno creata e moltiplicata, gonfiando una super-bolla che ora sta esplodendo. Quel “fate come noi, presto!”, “dateci un’altro oceano di liquidità a buon mercato”, suona disperato quanto l’invocazione di un tossico per l’ultima dose.

Nel vuoto di certezze, come in quello di potere (in fondo è la stessa cosa), prosperano le forze più avventuristiche. Allacciate le cinture.

- © Riproduzione possibile DIETRO ESPLICITO CONSENSO della REDAZIONE di CONTROPIANO

Ultima modifica: stampa