L’inflazione dei prezzi di beni e servizi è una buona o cattiva notizia a seconda del vostro rapporto con i mezzi di produzione. Per il lavoro, che non possiede i mezzi di produzione e si guadagna da vivere solo vendendo la sua forza lavoro, l’inflazione non è una buona notizia, perché divora i redditi reali aumentando i prezzi dei beni di prima necessità.

Attualmente, mentre le maggiori economie si affacciano fuori dal crollo pandemico, i datori di lavoro sempre più si lamentano di non riuscire a far tornare i lavoratori ai loro posti mal pagati, soprattutto nei servizi. Sono costretti ad alzare i salari per attirare persone in posti di lavoro poco soddisfacenti, senza sindacati, senza indennità di malattia, o ferie, etc.

La prospettiva di salari più alti suona come una buona notizia per le fasce di lavoratori che in precedenza godevano un salario minimo, o addirittura inferiore. Ma i salari più alti sono un’illusione monetaria se allo stesso tempo i prezzi del cibo e di altri beni di prima necessità cominciano a salire bruscamente.

E questo sta succedendo. Il tasso ufficiale d’inflazione degli Stati Uniti ha raggiunto il 5% anno su anno a maggio. Questa è il dato più alto dall’agosto del 2008. Stessa storia nel Regno Unito e in Europa. Anche se il livello di inflazione è solo del 2% circa all’anno, lì questo tasso è comunque il più alto da oltre sette anni.

Il tasso è in parte il risultato di “effetti base”, cioè il tasso è sceso bruscamente durante il crollo della pandemia e i prezzi sono rimbalzati solo negli ultimi mesi. Ma è anche il risultato di forti aumenti dei prezzi delle materie prime (prodotti agricoli, metalli ed energia) guidati da un lento ritorno alla produzione di questi beni a livello globale e anche da una parziale rottura della catena di approvvigionamento internazionale, causata da lockdown e restrizioni alla circolazione. In effetti, ci sono “colli di bottiglia” nell’offerta che rendono difficile soddisfare la crescente domanda dei consumatori e dei produttori. Questo fa salire il tasso d’inflazione dei prezzi.

L’inflazione può essere una cattiva notizia per il lavoro, ma un’inflazione “moderata” non è una cattiva notizia per il capitale. Alle aziende piace un po’ di inflazione perché dà loro un certo margine di manovra per aumentare i prezzi per sostenere la redditività nella competizione con gli altri. Ma ciò che non piace al capitale è l’accelerazione dell’inflazione.

Questo comporta una serie di problemi. I prezzi delle materie prime diventano incontrollabili, i dipendenti cominciano a chiedere salari più alti e c’è il serio rischio che i tassi d’interesse comincino a salire, rendendo i prestiti più onerosi. Quindi, l’inflazione dei prezzi in quanto tale non è un problema per i capitalisti, ciò che odiano sono due cose che potrebbero derivare dall’accelerazione dell’inflazione: l’aumento dei salari e l’aumento dei tassi di interesse. Il primo mangia direttamente i profitti alla base, il secondo fa salire i costi di prestito e quindi taglia i profitti dall’alto.

Ora, i keynesiani sostengono che gli aumenti salariali sono una buona notizia per tutti, lavoratori e capitalisti, in quanto i salari più alti aumenteranno la “domanda effettiva” e faranno andare avanti le economie. Ma suggeriscono anche che i capitalisti non hanno bisogno di preoccuparsi di salari più alti perché, se segue un’inflazione “spinta dai salari” (cioè i capitalisti aumentano i loro prezzi in risposta agli aumenti salariali), i lavoratori alla fine perderanno con una mano in termini reali quello che guadagnano con l’altra e la redditività per il capitale sarà preservata.

Questa argomentazione permette alla teoria keynesiana di sostenere che gli aumenti salariali sono buoni e non danneggeranno i capitalisti, ma alla fine del circuito dell’argomentazione troviamo che è il lavoro a perdere, o almeno a non guadagnare nulla.

Tuttavia, come Marx spiegò nel suo famoso dibattito con il sindacalista Thomas Weston sul fatto che gli aumenti salari causeranno quello dei prezzi, questo argomento è davvero antioperaio e i lavoratori non dovrebbero cascarci. Inoltre, gli aumenti salariali significano profitti più bassi, a parità di altre condizioni, non prezzi più alti. Ecco perché i capitalisti si oppongono ad oltranza agli aumenti salariali, nonostante gli appelli keynesiani.

In realtà, è la redditività che decide gli investimenti e la produzione, non la “domanda effettiva”. Come diceva Marx, i salari sono la variabile dipendente, non il fattore determinante nella produzione capitalista: “il tasso di accumulazione è la variabile indipendente, non quella dipendente; il tasso dei salari la variabile dipendente, non quella indipendente”, e “l’aumento dei salari (…) è confinato entro limiti che non solo lasciano intatte le basi del sistema capitalistico, ma assicurano anche la sua riproduzione su scala progressiva”.

In altre parole, l’aumento dei salari non può arrivare al punto di minacciare seriamente i profitti. Se lo fanno, i governi interverranno con le cosiddette “politiche dei redditi” per controllare i salari e imporre tasse per ridurre i guadagni di reddito – politiche che in passato sono state sostenute dai keynesiani per controllare l’inflazione spinta dai salari.

I dati attuali sui salari negli Stati Uniti sono distorti perché coloro che sono diventati disoccupati durante la pandemia erano generalmente i meno pagati e i settori professionali e manifatturieri sono stati in grado di aumentare un po’ i salari. Le cifre attuali riflettono questa base ristretta per gli aumenti salariali.

Ma nel complesso, finora, i costi del lavoro per i capitalisti non stanno aumentando a un ritmo più veloce di prima della pandemia (negli States, circa il 3% all’anno). Dato che l’inflazione è ora del 4-5%, negli Stati Uniti i salari reali medi stanno effettivamente decrescendo (anche se i lavoratori più pagati stanno migliorando le proprie condizioni).

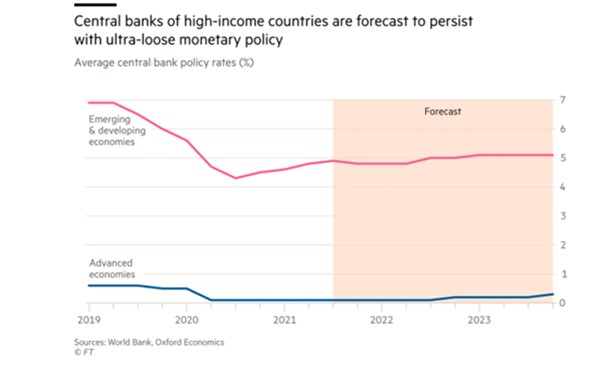

Finora, i mercati finanziari non sono troppo preoccupati per l’aumento dell’inflazione. Ciò che conta per loro è se le banche centrali cominceranno ad alzare il tasso d’interesse a breve termine, il quale stabilisce la base per tutti i tassi applicati per prendere in prestito denaro per investire, produrre o speculare. Finora, i mercati finanziari sono stati rassicurati da banche come la Fed, la Bce e la Banca d’Inghilterra che non ci sarà un loro aumento.

Così, il mercato azionario statunitense ha raggiunto un altro massimo storico la scorsa settimana e i rendimenti delle obbligazioni a lungo termine (il principale tasso d’interesse per le società), dopo essere stati per un po’ sopra il tasso d’inflazione, sono scesi di nuovo dopo che la Fed ha affermato che l’attuale spostamento dell’inflazione è “transitorio” e che alla fine si stabilizzerà di nuovo ai livelli pre-pandemici, vicino all’obiettivo della Fed stessa del 2% annuo.

Così, il mercato azionario statunitense ha raggiunto un altro massimo storico la scorsa settimana e i rendimenti delle obbligazioni a lungo termine (il principale tasso d’interesse per le società), dopo essere stati per un po’ sopra il tasso d’inflazione, sono scesi di nuovo dopo che la Fed ha affermato che l’attuale spostamento dell’inflazione è “transitorio” e che alla fine si stabilizzerà di nuovo ai livelli pre-pandemici, vicino all’obiettivo della Fed stessa del 2% annuo.

Tuttavia, sembra che la Fed non sia così sicura di questo futuro transitorio. Alla sua ultima riunione sui tassi di interesse, i funzionari erano divisi sulle rispettive previsioni per l’inflazione nei prossimi anni. Il consensus (opinione condivisa) era che il tasso di “inflazione di base” (core, ossia senza il cibo e l’energia – voci tutt’altro che irrilevanti per i lavoratori!) sarebbe salito al 3% quest’anno, ma poi sarebbe sceso al 2,1% nel 2022 e 2023, anche se l’economia avesse raggiunto la piena occupazione e la massima capacità produttiva. Così il consenso, espresso dal presidente della Fed Powell, era che per la Fed non ci sarebbe stato bisogno di aumentare il policy rate fino al 2023.

Tuttavia, diversi presidenti regionali della Fed sembravano meno sicuri che i tassi d’inflazione sarebbero scesi di nuovo e, dati i “colli di bottiglia” dell’offerta e la “sugar-rush” (impennata iniziale seguita da un decremento altrettanto importante) nella domanda dei consumatori, hanno parlato di una mossa anticipata sui tassi.

Questo è il punto. Come argomentato sopra, i capitalisti, sia nei settori produttivi che in quelli speculativi, non sono realmente preoccupati dall’inflazione perché li riguarda poco. Ciò che preoccupa loro e le decisioni se investire nei settori produttivi o di continuare a speculare in attività finanziarie sono i tassi d’interesse che influenzano il costo dei prestiti rispetto alla redditività nell’economia “reale” e ai prezzi di azioni e obbligazioni.

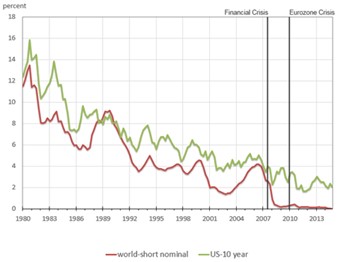

Infatti, come ho sostenuto in precedenza, l’inflazione nei beni e nei servizi tende in realtà a rallentare o addirittura a scomparire nelle economie capitaliste dove la produzione di nuovo valore aggiunto rallenta la crescita e porta a un rallentamento della domanda da parte dei capitalisti e dei lavoratori.

Questa è la tendenza degli ultimi 40 anni, per esempio, nelle principali economie, poiché la crescita della produttività del lavoro è diminuita e la redditività media del capitale è scesa. Il tasso d’inflazione è sceso e gli sforzi delle banche centrali per raggiungere un’inflazione “moderata”, diciamo il 2% all’anno, sono falliti negli Stati Uniti, in Europa e in Giappone.

Questa è la tendenza degli ultimi 40 anni, per esempio, nelle principali economie, poiché la crescita della produttività del lavoro è diminuita e la redditività media del capitale è scesa. Il tasso d’inflazione è sceso e gli sforzi delle banche centrali per raggiungere un’inflazione “moderata”, diciamo il 2% all’anno, sono falliti negli Stati Uniti, in Europa e in Giappone.

I tassi d’interesse a breve termine, generalmente influenzati dalle banche centrali, sono scesi verso lo zero mentre i tassi a lungo termine, determinati in modo più endogeno dalle forze di mercato, sono anch’essi scesi a minimi storici che non si vedevano dagli anni ‘30.

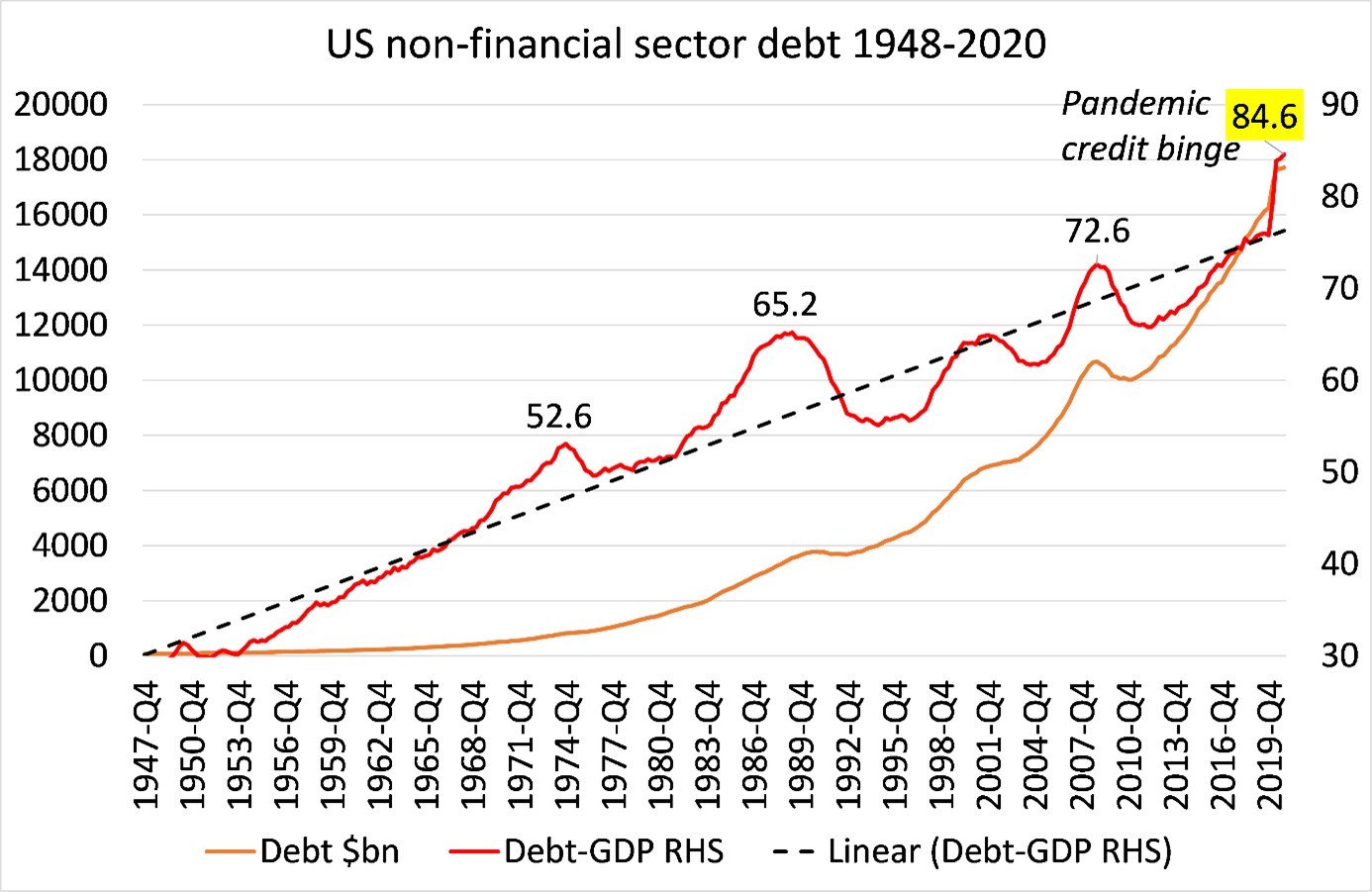

Sono i tassi d’interesse che contano perché il debito aziendale è a livelli record nella maggior parte delle principali economie, mentre i mercati azionari viaggiano su un flusso di denaro preso in prestito.

Quindi qualsiasi salto nel costo del prestito potrebbe essere devastante per molte aziende e innescare un crollo del mercato azionario e obbligazionario. Ho discusso in precedenza il fatto che tra il 15-20% delle aziende nelle principali economie stanno a malapena coprendo i costi del servizio del debito con i profitti che stanno facendo.

Quindi qualsiasi salto nel costo del prestito potrebbe essere devastante per molte aziende e innescare un crollo del mercato azionario e obbligazionario. Ho discusso in precedenza il fatto che tra il 15-20% delle aziende nelle principali economie stanno a malapena coprendo i costi del servizio del debito con i profitti che stanno facendo.

Secondo Bloomberg, negli Stati Uniti, dall’inizio della pandemia, quasi 200 grandi aziende si sono unite alla schiera delle cosiddette aziende zombie, e ora rappresentano il 20% delle prime 3.000 maggiori società quotate in borsa. Con debiti per 1,36 trilioni di dollari. Cioè, 527 delle 3.000 aziende non hanno guadagnato abbastanza per coprire il pagamento degli interessi sul debito!

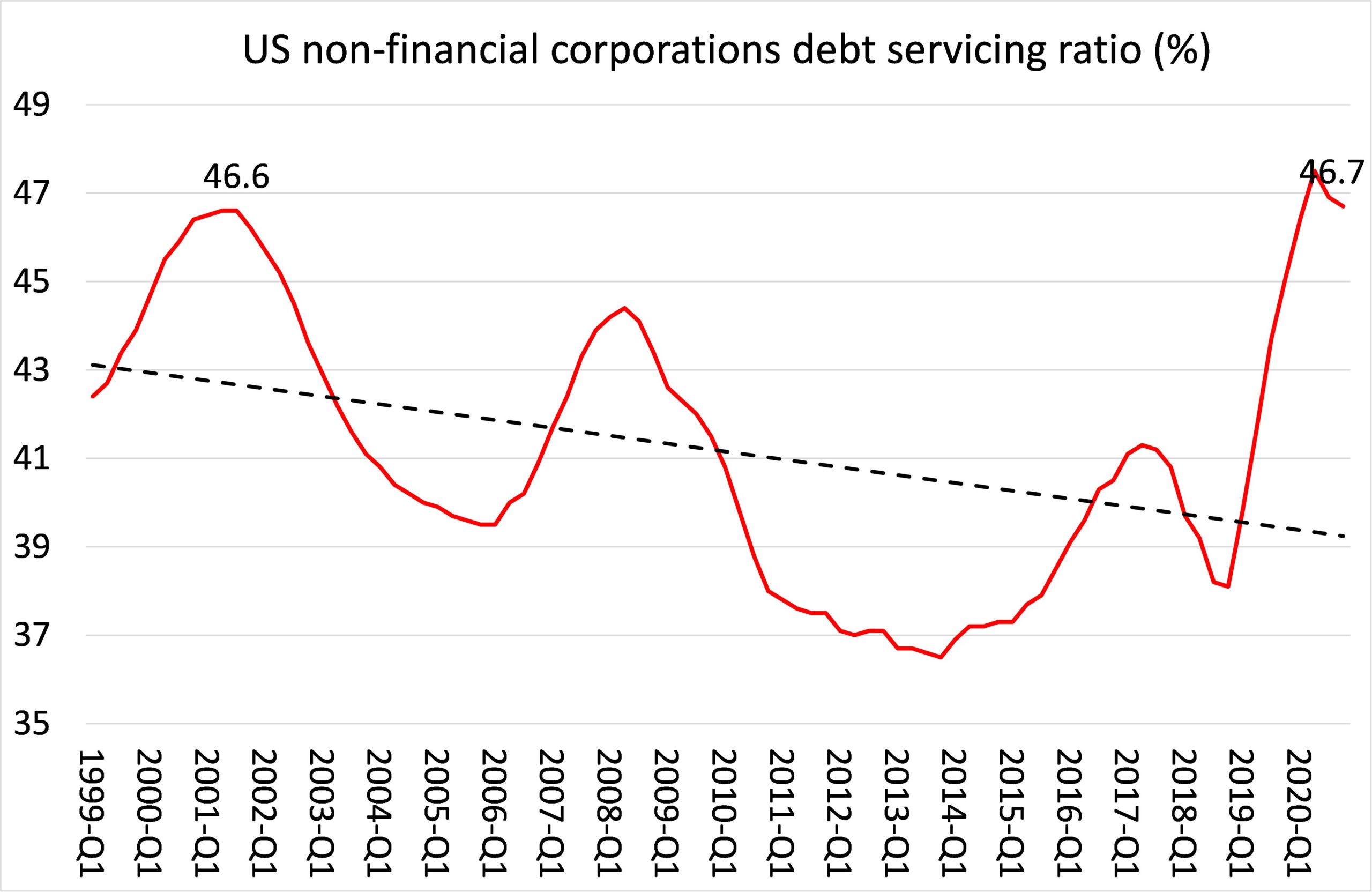

I costi del servizio di debito in media sono diminuiti, anche se il debito in sé si sta accumulando. Questo è dovuto al forte calo del costo dei prestiti. Se questo scenario dovesse iniziare ad invertirsi, allora la possibilità di fallimenti aziendali e di un crollo finanziario diventerebbe una probabilità.

Il debt servicing ratio aziendale (costi del debito rispetto al reddito) negli Stati Uniti è balzato a un massimo di 20 anni nella pandemia. E se i fallimenti aziendali (attualmente molto bassi) cominciassero ad emergere, il sistema bancario potrebbe andare sotto pressione.

Il debt servicing ratio aziendale (costi del debito rispetto al reddito) negli Stati Uniti è balzato a un massimo di 20 anni nella pandemia. E se i fallimenti aziendali (attualmente molto bassi) cominciassero ad emergere, il sistema bancario potrebbe andare sotto pressione.

Recentemente, la Fed ha condotto uno “stress-test finanziario” sulle banche statunitensi. Ha scoperto che quasi tutte erano in buona salute, con un sacco di capitale di riserva per coprire eventuali perdite sui prestiti, soprattutto se confrontato a prima del crollo finanziario globale del 2008-9. Erano così in forma che potevano pianificare di pagare agli azionisti un aumento dei dividendi e riacquistare azioni per aumentarne i prezzi.

Tuttavia, mentre le grandi banche al dettaglio (retail) sembravano stare bene, non era così per le enormi banche d’investimento che forniscono fondi per la speculazione in attività finanziarie, e speculano esse stesse. Esse sono tenute ad avere coefficienti di capitale più alti (capitale rispetto ai prestiti e alle attività finanziarie) e il divario tra il requisito minimo e i loro coefficienti è molto minore.

L’accelerazione dell’inflazione può essere un problema in questo momento negli Stati Uniti e in altre economie capitaliste in ripresa, e certamente morde qualsiasi ripresa dei redditi da lavoro; ma per il capitalismo, la redditività è il vero punto di riferimento, e questo può essere colpito dall’aumento dei salari da un lato e dall’aumento degli interessi dall’altro. Se così fosse, questa sarebbe la base per un nuovo crollo.

Traduzione da: Inflation, interest rates and debt

*Michael Roberts ha lavorato nella City di Londra come economista per oltre 40 anni. Ha osservato da vicino le macchinazioni del capitalismo globale dall’interno della tana del drago. Allo stesso tempo, è stato un attivista politico nel movimento operaio per decenni. Da quando è andato in pensione, ha scritto diversi libri.

- © Riproduzione possibile DIETRO ESPLICITO CONSENSO della REDAZIONE di CONTROPIANO

Ultima modifica: stampa