Spiace dover prendere di petto un bravo giornalista come Vito Lops, ottimo analista dei mercati e autore – su Il Sole24Ore – di pregevoli “pezzi” che illustrano tendenze non ancora evidenti e relazioni tra fenomeni economici assolutamente illuminanti.

Ma quando prova a fare l’ideologo diventa un disastro.

Ce l’abbiamo con il suo articolo di oggi (Pensioni come i mutui: i giovani pagano per i vantaggi dei vecchi. Ecco perché gli spread resteranno alti a lungo. Che fare?), che alleghiamo qui sotto, giustamente dedicato al problema dei mutui “impossibili” oggi erogati dalle banche, ma irresponsabilmente titolato e “motivato” in sede di spiegazione. Sappiamo che il titolo “fa” l’informazione assai più del testo, visto che si scorrono abitualmente le pagine “a volo d’uccello” per addentrarsi negli articoli solo se davvero “colpiti” dal richiamo o a seconda della propria personale agenda. Insomma, quel che resta nella testa di tutti i lettori sono le informazioni date dai titoli, solo eventualmente approfondite dalla lerttura del pezzo.

Le banche fanno pagare ai clienti che chiedono un mutuo uno spread altissimo (mediamente il 3%), mentre fino a prima dell’esplosione dell’omonimo spread sui titoli pubblici italiani era raro trovarne uno superiore all’1%.

Il perché ce lo spiega brillantemente lo stesso Lops: nella nuova situazione di mercato, le banche si “approvvigionano” di capitali liquidi sul mercato pagando oggi interessi molto più alti, e quindi quei mutui a basso tasso ante-2011 sono diventati “in perdita”. Lops dimentica – probabilmente perché ascolta troppo le sue fonti: banchieri che hanno interesse a presentarsi come “vittime” – che le stesse banche possono ricorrere, e l’hanno fatto abbondantemente, specie quelle italiane, ai prestiti della Bce: all’1%. Se la liquidità non basta, chiedono prestiti altrove, a tassi più alti. Ma la media finale – tra prestiti Bce e “altri” – è in ogni caso più bassa di quel folle “6-8%” indicato nell’articolo. Errore lieve, fin qui.

Come rimediano le banche? Naturalmente, scaricando sul nuovo cliente i maggiori costi. Di qui i mutui con spread altissimo oggi in voga (che contribuiscono a congelare il mercato immobiliare quasi quanto la disoccupazione crescente, la precarietà, gli stipendi bassi, ecc), o addirittura il rifiuto di erogarne ancora.

Al più asettico degli osservatori – fin qui – la dinamica risulta chiarissima: le banche hanno rappresentato l’epicentro del terremoto finanziario dal 2007 in poi → le banche sono state salvate dagli Stati che hanno compromesso in molti casi i bilanci pubblici per farlo → gli spread sui titoli di stato sono quindi aumentati a causa del dissesto contemporaneo dei bilanci pubblici e di quelli delle banche che avevano in cassaforte soprattutto quei titoli di stato (che si andavano perciò svalutando) → le banche hanno problemi che cercano di scaricare su qualcun altro.

Ok? A noi sembra di sì.

Cosa ci racconta invece Lops? “Sfrucugliando tra i corsi e i ricorsi storici, sta accadendo sul fronte mutui quello che è già accaduto in Italia sul fronte delle pensioni: con i futuri pensionati (sistema contributivo) che stanno pagando la pensione ai vecchi pensionati (sistema retributivo). Con, in più, la certezza che incasseranno un assegno pensionistico (se non integrano da adesso la pensione obbligatoria con un secondo pilastro con la previdenza complementare) che corrisponderà al 30-40% dell’ultimo stipendio. Uno smacco al tenore di vita e alla terza età”.

È palese che Lops non sa molto di pensioni, ma il pedaggio che paga a un’ideologia di merda è qui altissimo.

Chi è “colpevole” dell’attuale situazione del mercato dei mutui? Le banche o i “vecchi mutuatari”? Questi ultimi hanno sottoscritto contratti a 15, 20 o 30 anni; e le banche sono state felici di farlo (entrate certe per lunghi periodi).

Chi ha giocato con titoli dubbi? Le banche o i “vecchi mutuatari”?

Chi rapina quotidianamente i clienti con “commissioni” per ogni sciocchezza? Le banche o i “vecchi mutuatari”?

Le risposte sono univoche per tutti, meno che per Lops. Le banche sono il problema, la causa e l’impossibilità della soluzione, se non per via di “scarico”.

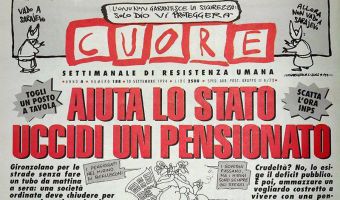

L’ideologia che contrappone “giovani” e “vecchi” – in modo criminale sul problema pensioni, scadendo nel ridicolo sul tema mutui – è esattamente un tassello fondamentale di questo “scarico” di responsabilità private precise su soggetti assolutamente “innocenti”, perché sottoscrittori di accordi (i pensionati) o contratti (i mutuatari) condivisi in piena libertà con “controparti” (lo Stato nel primo caso, le banche nel secondo) che ora ritengono vantaggioso stracciarli.

Serve qualche giornalista, magari bravo, magari “a sua insaputa”, che veicoli il discorso. Ma – come direbbero ai vertici dell’Ilva – se lo si cerca, lo si trova…

*****

Pensioni come i mutui: i giovani pagano per i vantaggi dei vecchi. Ecco perché gli spread resteranno alti a lungo. Che fare?

Non ce n’è. Gli spread sui mutui non scendono. Dopo il forte scatto di un anno fa (quando alcuni istituti fecero decollare gli spread dall’1% al 3% nel giro di un fine settimana) non hanno più fatto retromarcia. Se si esclude qualche offerta della scorsa primavera (fase dell’anno in cui gli istituti di credito che vogliono erogare più mutui sono più aggressivi e fanno le migliori offerte) quando in alcuni casi gli spread sono scesi sotto il 3%, la situazione si è poi imballata. A tutto svantaggio di chi oggi si appresta a stipulare un nuovo mutuo.

In media, le banche oggi più competitive nel settore propogono spread del 2,8% sui mutui a tasso e variabile e del 3% sui mutui a tasso fisso (grafico sull’andamento degli spread sui mutui). Se poi guardiamo i dati medi (che però sono viziati in quanto tengono anche conto di “offerte finte”, proposte da quelle banche che in questo momento non hanno intenzione di erogare prestiti ipotecari e si tolgono elegantemente dal mercato applicando spread anche superiori al 5%) saliamo oltre il 4%.

Livelli folli se si pensa che prima che la crisi dell’Eurozona dilagasse anche in Italia (il contagio tecnicamente è avvenuto da settembre 2011) si poteva nella migliore delle ipotesi strappare un prestito ipotecario per la casa con spread inferiore all’1%.

Gli spread – che rappresentano la percentuale del tasso finale di interesse decisa arbitrariamente dalla banca e che incorpora sia gli utili quanto i costi di ricopertura degli istituti sul mercato interbancario attraverso contratti swap – hanno iniziato a salire quando sono saliti gil altri spread, quelli che esprimono la differenza tra il rendimento dei BTp italiani e del Bund tedesco. Un anno fa lo spread BTp-Bund toccava il picco massimo intorno a 575 punti base nella differenza tra i titoli a 10 anni e superava addirittura i 700 punti nel confronto BTp-Bund sulla scadenza a 2 anni.

Oggi c’è meno tensione sul mercato obbligazionario con lo spread BTp-Bund a 10 anni scivolato sotto i 320 punti e, soprattutto, con il rendimento dei BTp al 4,5%, addirittura più basso di quello dell’estate 2011, fase in cui l’Italia tecnicamente non era ancora stata intaccata dalla crisi di Atene.

Perché gli spread non scendono

Eppure, gli spread sui mutui non scendono. E, quel che è peggio per gli aspiranti mutuatari, non sembra siano destinati a scendere nei prossimi mesi. Una fonte bancaria rivela al Sole24ore.com che gli spread resteranno alti ancora a lungo, dove “a lungo” vuol dire almeno altri 12 mesi. I motivi sono vari e strutturalmente forti. Difficile ipotizzare che si sgretolino nel breve periodo. A cominciare dalla difficoltà che hanno la maggior parte delle banche italiane – a parte un paio, rileva la fonte – a raccogliere liquidità sul mercato interbancario. Se a questo dato aggiungiamo che dal 2013 – salvo rinvi – saranno effettive le prime regole dettate dagli accordi di Basilea 3 che impongono paletti più severi su liquidità e patrimonio bancari, le speranze di assistere a una riduzione degli spread si assotigliano. Ma non finisce qui.

«La maggior parte dei mutui a tasso variabile che le banche hanno concesso prima del 2011 (tasso che andava per la maggiore, ndr) sono praticamente in perdita – spiega la fonte -. Questo perché tutti coloro che hanno stipulato un mutuo indicizzato all’Euribor o al tasso Bce prima della crisi stanno pagando tassi finali (spread + Euribor) bassissimi, anche inferiori all’1%. Si sta verificando una situazione paradossale: gli istituti pagano all’ingrosso il 6-8% per avere capitali (crisi del mercato interbancario, ndr) e incassano al dettaglio l’1% dai vecchi mutui».

Per questo motivo, avendo un enorme bouquet di mutui sottocosto – di cui ne beneficiano gli oltre due milioni di italiani che appartengono alla generazione dei mutuatari fortunati – gli istituti starebbero cercando di recuperare le perdite con i nuovi mutuatari. Che quindi pagano sia per se stessi che per i vecchi (quelli che si sono mossi prima dell’estate del 2011 scegliendo il tasso variabile). Sfrucugliando tra i corsi e i ricorsi storici, sta accadendo sul fronte mutui quello che è già accaduto in Italia sul fronte delle pensioni: con i futuri pensionati (sistema contributivo) che stanno pagando la pensione ai vecchi pensionati (sistema retributivo). Con, in più, la certezza che incasseranno un assegno pensionistico (se non integrano da adesso la pensione obbligatoria con un secondo pilastro con la previdenza complementare) che corrisponderà al 30-40% dell’ultimo stipendio. Uno smacco al tenore di vita e alla terza età.

Una strategia possibile per i nuovi mutuatari

Non è però tutto da buttare per i nuovi mutuatari. È vero che questi stanno in parte (indirettamente) pagando gli interessi dei vecchi mutuatari ma è anche vero che questi (al pari dei mutuatari fortunati) possono beneficiare della spettacolare caduta degli indici Euribor (che si uniscono allo spread, per determinare il tasso di interesse finale sul mutuo variabile). L’indice a 1 mese è allo 0,11% mentre il fratello a 3 mesi (oggi preferito dalle banche, probabilmente perché un po’ più caro) è allo 0,19%, mai così in basso nella storia dell’Europa e dell’euro. Ciò significa che se uniamo gli spread oggi più competitivi (2,8%) ai tassi Euribor, i migliori mutui a tasso variabile partono da un tasso del 3%. Il che storicamente non è affatto un tasso elevato (lo sarebbe molto di più se l’Itaila non fosse nell’Eurozona).

Volano decisamente basso anche gli indici Eurirs (utilizzati per il calcolo, effettuato una volta e per sempre alla data del rogito, per il tasso finale dei mutui a tasso fisso). Sulle durate che vanno da 20 a 30 anni (le più gettonate) oscillano tra il 2,24 e il 2,8%. Anche questo è un dato storicamente molto basso che, però, sommato agli spread attuali porta il miglior fisso di partenza intorno al 5,5%. Ovvero 250 punti base in più rispetto al variabile. Ovvero 200 euro al mese (2.400 l’anno) in più per un mutuo di 200mila euro da rimborsa in 30 anni. Un abisso, soprattutto se consideriamo che in Italia – per quanto le associazioni dei consumatori stiano provando a cambiarlo – le banche utilizzano il sistema di calcolo delle rate attraverso il piano di “ammortamento alla francese” che prevede un pagamento proporzionalmente più alto degli interessi nei primi anni del mutuo (rispetto a quote capitali residuali).

Ecco perché, fintanto che staranno così le cose, può risultare decisivo partire con il tasso più aggressivo possibile e poi, eventualmente, valutare di cambiare il mutuo in corsa attraverso una rinegoziazione (con la propria banca che però non è obbligata a farlo) o una surroga (con un altro istituto).

E qui, il bicchiere si riempie ancora un po’ per i seppur tartassati mutuatari della nuova era. «Non appena le banche inizieranno a ridurre gli spread è ipotizzabile che siano molto più aperte a rinegoziare gli attuali, mai così alti – spiega Stefano Rossini, ad di Mutuisupermarket.it -. Questo per non perdere i clienti, come invece accaduto tra il 2007 e il 2009 quando gli istituti erano impreparati a gestire le surroghe in uscita (rilanciate da una delle tre liberalizzazioni dell’allora ministro per lo Sviluppo economico Pier Lugii Bersani, ndr) e si sono fatti scappare molti clienti che hanno spostato il mutuo altrove. Clienti che al di là del mutuo portano profitti sul conto corrente e su altri prodotti di investimento. Per questo motivo i mutui attuali hanno sì spread molto cari ma incorporano una sorta di opzione di rinegoziazione gratuita da giocare non appena gli spread inizieranno a scendere». E questo, se non altro, trasforma il bicchiere da mezzo vuoto a mezzo pieno.

- © Riproduzione possibile DIETRO ESPLICITO CONSENSO della REDAZIONE di CONTROPIANO

Ultima modifica: stampa