Crollano le borse, a cominciare da quella statunitense, e fioccano le interpretazioni.e spiegazioni di breve periodo sono quasi scontate.

Innanzitutto l’inflazione, che continua a martellare su economie stressate da due anni di pandemia e dallo scoppio di una guerra che rischia di diventare mondiale (anche se lo è già, seppur sottotraccia).

Ieri il dato di aprile relativo alla Gran Bretagna – +9% – ha accompagnato quello per l’intera Unione Europea (-7,4%, come a marzo). Il che suona a conferma di un lungo periodo di prezzi in crescita, cui inevitabilmente – prima o poi – dovrebbero associarsi tensioni sociali per quantomeno adeguare salari e pensioni al costo della vita.

Un effetto implicito del peso dell’inflazione è già evidente: le relazioni trimestrali sui profitti delle catene di distribuzione Usa registrano un tracollo dei profitti come conseguenza delle vendite in calo. Ovvio: se i prezzi aumentano e i salari no, i consumatori stringono la cinghia. Target e Walmart, due delle maggiori catene commerciali, in soli tre giorni hanno perso a Wall Street rispettivamente a -29% e -17%.

A questa gelata si aggiunge la certezza che le banche centrali, a cominciare proprio dalla Federal Reserve, aumenteranno rapidamente i tassi di interesse. Jerome Powell, presidente della Fed Usa, dopo aver già aumetato i tassi base dello 0,50%, proprio ieri ha garantito che andrà avanti su questa strada con altri rialzi: “Dobbiamo vedere l’inflazione scendere in modo convincente. Finché non vedremo prove concrete in questo senso, andremo avanti“.

Tassi di interesse più alti significano prestiti più cari per imprese e famiglie, quindi riduzione degli investimenti e dei consumi (mutui, acquisti a rate, ecc). Insomma, una contrazione economica piuttosto brusca nella speranza che come altre volte ciò blocchi le spirali inflazionistiche (per esempio: un aumento drastico della disoccupazione potrebbe ridurre le “pretese salariali” dei lavoratori dipendenti, permettendo così di scaricare su di loro i costi maggiori della recessione).

Ma un’economia “raffreddata” implica anche un tracollo dei valori azionari, e dunque delle borse, in una spirale che non lascia nessuna “isola felice”.

C’è però qualcosa che sfugge a questa consueta “ricetta” monetarista di fronte all’inflazione: questa ondata di alti prezzi non dipende da un’economia “surriscaldata” (troppi consumi, alti salari, ecc), ma è una inflazione da offerta. Insomma, anche riducendo la quantità di attività produttiva i prezzi energetici (e di altre materie prime) non scenderebbero granché. Ergo, alzare i tassi in questo caso non serve a molto…

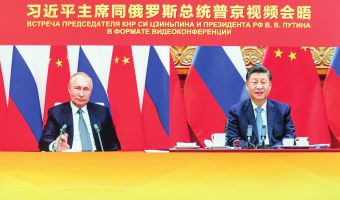

Un quadro che sarebbe già abbastanza fosco se non vi fosse la guerra in Ucraina a peggiorare le prospettive. Le sanzioni, infatti, possono essere dannose fino ad un certo punto per la Russia (abbiamo spiegato qui il perché), ma in ogni caso vanno a definire nuovi e rigidi “confini” che rendono più complicate sia le relazioni commerciali che le forniture indispensabili alla produzione

Le difficoltà europee sul gas sono solo uno dei tanti esempi possibili, ma è scontato che il perdurare del conflitto provocherà (o provocherebbe) anche un incremento delle tensioni sui mercati internazionali, sia per quanto riguarda la produzione fisiche che le transazioni finanziarie (con l’allargamento delle piattaforme di pagamento alternative al sistema Swift, controllato dagli Usa).

Già oggi pesano, e molto, i prolungati problemi nella catena di approvvigionamento, che riguardano non solo il gas o i microprocessori (le industrie che li producono avevano rallentato notevolmente i volumi durante i due anni di pandemia), ma tutta una serie di commodities che ora vengono a mancare. Il grano – Ucraina e Russia coprono più di un quarto della produzione mondiale – è l’esempio più clamoroso, visti gli effetti che sta già avendo su paesi importatori in cui il pane è spesso il principale alimento della popolazione.

Non è finita. I lockdown continui in Cina, per isolare i focolai di Covid e impedirne la diffusione, hanno fatto rallentare anche la “fabbrica del mondo”, che ormai pesa quasi gli Stati Uniti (anche di più, a parità di potere d’acquisto). Ma proprio la Cina era stata, negli ultimi 30 anni, il pricipale motore della crescita del Pil mondiale…

Davanti a un quadro così, comunque, non mancano gli ottimisti, che si aggrappano però a due variabili che al momento sono solo delle ipotesi. La prima riguarda gli Usa, dove la politica monetaria potrebbe essere “aggressiva” ora per poi cambiare segno improvvisamente alla vigilia delle elezioni di mid-term – a novembre – in modo da assicurare un minimo di vantaggio in più allo schieramento “democratico” oggi in grandissima difficoltà.

La guerra in Ucraina è infatti quasi indifferente al sentiment popolare statunitense, visto che non ci sono soldati Usa sul campo, ma ci sono spese (i 40 miliardi di aiuti militari supplementari promessi da Biden) che vanno a pesare sul debito pubblico americano. Semmai, se la congiuntura economica peggiora, potrebbe esser vista come un problema di cui liberarsi.

La seconda speranza è riposta in un possibile “stimolo” all’economia deciso dalla banca centrale cinese, cui sarebbe costretta proprio dal rallentamento causa lock down. Bisogna ricordare che Pechino non aveva seguito la scelta occidentale del quantitative easing, che ha tenuto artificialmente in alta quota i mercati finanziari, preferendo invece concentrarsi sul potenziamento della produzione e la crescita salariale interna (che si trasformava in maggiori consumi, secondo un “circolo virtuoso” che l’Occidente neoliberista ha preferito rompere consegnandosi alla crisi perpetua).

Ma non è l’unico “suicidio sistemico” messo in pratica per favorire il massimo profitto a pochissimi “raccoglitori”. A ben guardare, anche il tentativo di uscire dalla crisi che si trascina da oltre un decennio scatenando la guerra economica per affossare la Russia sembra produrre il proprio opposto. Mentre Mosca “regge” abbastanza bene l’onda d’urto, Wall Street si ritrova con un “grosso guaio” tra i piedi.

Come si vede, speranza vaghe a parte, il mare dell’economia è attraversato da onde sempre più alte. E i capitani alla guida delle navi non sembrano un granché…

- © Riproduzione possibile DIETRO ESPLICITO CONSENSO della REDAZIONE di CONTROPIANO

Ultima modifica: stampa

E Sem

Non si devono preoccupare, il conto lo pagheremo interamente (con eventuali sovraccarichi ) noi europei e gli ultimi del mondo. D’altronde cosa potevamo fare dopo che I nostri politucoli hanno venduto al solito miglior offerente le nistre terga.