Un recente contributo dell’ex capo economista del Fondo Monetario Internazionale Olivier Blanchard lancia l’allarme: la manovra economica dell’attuale Governo potrebbe rappresentare un caso di espansione fiscale restrittiva.

La questione è interessante perché Blanchard, uno dei più autorevoli ed ascoltati economisti mainstream contemporanei è stato, in tempi recenti, sostenitore della necessità di un intervento dello Stato nell’economia, per uscire dalle secche di una recessione come quella nella quale siamo invischiati ormai da dieci anni.

Probabilmente tormentato da scrupoli di coscienza e sensi di colpa per avere raccomandato per decenni dosi da cavallo di austerità, Blanchard ha infatti scoperto che i moltiplicatori fiscali possono essere maggiori di 1. Quindi, un euro di spesa pubblica può stimolare la produzione in maniera maggiore dell’euro speso dallo Stato. Volgendo la sua attenzione al corrente dibattito italiano, però, Blanchard mette in guardia il lettore: nonostante il tentativo dei gialloverdi di rilanciare la produzione ricorrendo a spesa finanziata in deficit, la produzione potrebbe addirittura contrarsi.

Già questo breve accenno potrebbe farci sospettare che Blanchard sia totalmente fuori strada. Sappiamo, infatti, che la manovra presenterà verosimilmente un 2% del PIL di deficit complessivo. Interpretati correttamente, però, i numeri ci parlano di un avanzo primario (l’ultimo di una lunga serie) di circa l’1.5%: in altri termini, l’ennesima misura di politica fiscale restrittiva e quindi neanche una traccia della politica espansiva di cui Blanchard parla.

Ciononostante, e date le premesse questo non era scontato, il ragionamento di Blanchard fornisce comunque degli spunti interessanti (ed è dotato del minimo di serietà che invece manca ad altri contributi ‘volgari’ di pseudo-sinistri che scoprono un amore insensato per l’austerità) poiché getta, in maniera probabilmente involontaria, una luce inquietante sull’impossibilità di fatto di dare uno stimolo effettivo all’economia, all’interno dei vincoli europei.

Procediamo con ordine. Blanchard sostiene che politiche realizzate in deficit, nell’attuale contesto dei vincoli europei, rischino di essere controproducenti. Gli effetti positivi sull’economia della spesa in disavanzo sarebbero, infatti, più che compensati da un aumento dei tassi di interesse che frenerebbe la spesa delle famiglie, in particolare attraverso il restringimento del credito bancario.

Emblematico sarebbe il caso dell’aumento dei costi per l’accensione di mutui per l’acquisto di abitazioni. Dice Blanchard: “l’evidenza empirica (…) mostra che i tassi sui titoli di stato, sul finanziamento del sistema bancario e sui prestiti offerti dalle banche stesse, si muovono all’unisono”. Per farla breve: un Governo che deve sottostare ai vincoli europei è libero di provare a fare politiche espansive in deficit (o, nel caso dei gialloverdi, a non fare ‘troppa’ austerità). Tuttavia, così facendo, lo stesso Governo avrebbe la responsabilità di far aumentare lo spread, causando effetti nefasti sull’economia – attraverso il canale bancario – tali da far sparire gli effetti positivi della spesa in deficit.

In questo ragionamento, tuttavia, Blanchard è pienamente consapevole che la BCE dispone dei mezzi per evitare l’aumento degli spread, come fatto nel 2012 “grazie al whatever it takes di Mario Draghi e al successivo annuncio del programma di OMT” (il virgolettato è dello stesso Blanchard). Quindi l’aumento degli spread è, nei fatti, frutto di un mancato intervento dell’autorità monetaria che disporrebbe di tutti i mezzi per evitarlo, ma che sceglie sistematicamente di lasciare esposti i titoli del debito pubblico (e quindi gli esecutivi dei vari Paesi dell’Euro) alla disciplina dei mercati. E qui risiede la grande debolezza del ragionamento che Blanchard propone: concentrando la sua attenzione critica sulla spesa in deficit e non sui vincoli europei, l’economista francese sembra condannare i Paesi in recessione o stagnazione economica all’immobilismo.

Se uno Stato non può stimolare la produzione con l’intervento pubblico, rimane semplicemente da accettare in silenzio la disoccupazione a due cifre, magari vagheggiando una politica fiscale europea, da realizzarsi entro un secolo o due.

Resta tuttavia da capire se davvero l’aumento dello spread possa avere una reale connessione con i tassi di interesse praticati dal sistema bancario ai privati cittadini. Sul tema si confrontano in questo momento due punti di vista opposti e ugualmente strampalati. Da un lato l’opposizione liberista (ed in particolare il PD) al Governo, che vorrebbe farci credere che ogni rialzo dello spread, causato dall’insipienza del Governo, si traduce immediatamente in un sacrificio per gli italiani. Dall’altro lato ci sono i gialloverdi che provano a convincerci che non vi è alcuna relazione tra l’interesse pagato sul debito pubblico e l’economia reale.

Il recente siparietto tra l’austero Padoan e l’estroversa Laura Castelli non è altro che la massima espressione di questa contrapposizione: occorre tuttavia sviluppare un’analisi che si ponga al di fuori ed al di sopra del ridicolo dibattito attuale.

Il Sole 24 Ore ha recentemente scritto che non vi è una correlazione tra lo spread (il differenziale che lo Stato italiano deve pagare per prendere a prestito rispetto alla Germania, ritenuta un paese al sicuro da possibili rischi di default) e l’Euribor (il tasso di interesse interbancario dentro l’area Euro, cioè il prezzo del denaro per le banche). A questo si appigliava Laura Castelli quando brandiva un grafico di fronte a Padoan.

Questo, tuttavia, non è sufficiente ad asserire che lo spread non ha effetti sull’economia reale. L’Euribor rappresenta solo la base di partenza del costo dei mutui: su questo prezzo le banche applicano un ricarico (lo spread bancario, ma continuiamo a chiamarlo ricarico per evitare di fare confusione). La somma di questi due elementi rappresenta il costo finale del mutuo per colui che lo contrae. Nella pratica, quando ci si reca in banca a chiedere un prestito (ad esempio per l’acquisto di una nuova casa), il direttore darà al richiedente la possibilità di scegliere tra una delle due seguenti opzioni.

1 – Un prestito a tasso fisso. Senza troppi fronzoli, ci viene offerta la possibilità di pagare un tasso T per tutta la durata del mutuo; ovviamente tale prezzo sarà frutto di calcoli complicati tutti interni alla banca che terrà conto dell’andamento futuro presunto dei tassi, ossia di quanto pagherà quel denaro anche negli anni a venire; tuttavia, questo tasso T rappresenterà la somma di X e Y, dove X sarà il costo per la banca di quel denaro nel momento in cui il debito viene contratto, mentre Y un ricarico rappresentativo del margine di profitto (che per semplicità immaginiamo essere uguale al 2%).

2 – Un prestito a tasso variabile. Per vedere cosa significa, occorre un esempio. Ipotizzando che oggi l’Euribor sia all’1%; con un 2% di profitto/ricarico della banca (come nel caso del mutuo a tasso fisso), questo si tradurrà in un tasso del 3%; se domani l’Euribor salirà al 2%, pagheremo il 4%, mentre se saremo fortunati e l’Euribor scenderà allo 0%, pagheremo solo il 2%. La variabilità degli interessi da pagare dipenderà dalla variabilità dell’Euribor, e nel momento in cui si contrae un mutuo si fissano le regole: cascasse il mondo, volasse lo spread, per tutta la durata del prestito si pagherà un tasso che è la somma dall’Euribor più un determinato ricarico di entità Y.

Tale ricarico di grandezza Y (sia nel caso dei mutui a tasso fisso sia in quelli a tasso variabile), sopra ipotizzato in via esemplificativa al 2% e che resta fisso per tutta la durata del prestito, non è lo stesso per tutti i prestiti, o per meglio dire può assumere valori diversi sia in base alla rischiosità del debitore, sia in base al potere di mercato della banca, sia, e veniamo al punto che ci interessa, in base al contingente contesto macroeconomico. Non è da escludere, in linea di principio, che venga applicato un ricarico maggiore sui mutui di nuova emissione in tempi di vacche magre per le banche, ossia in periodi in cui i loro patrimoni subiscono delle perdite di valore e le banche stesse tendono a fare cassa aumentando il costo complessivo credito – in altre parole, aumentando il loro ricarico.

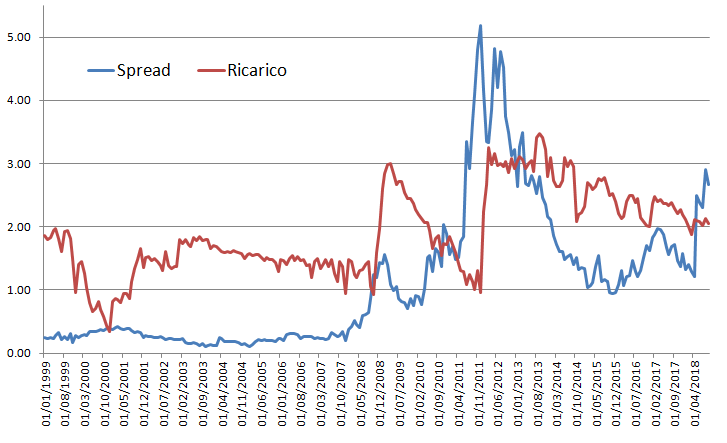

Qui le cose si fanno più complicate perché proprio le banche italiane detengono una cospicua parte del debito pubblico italiano (circa 300 miliardi). Se crescono i rendimenti dei titoli pubblici, matematicamente il loro prezzo scende, e pertanto cala il valore delle attività nella pancia delle banche: le famose vacche magre di cui sopra. Quindi non si può escludere che, in un tale scenario, anche con un Euribor ai minimi storici, le banche applichino un ricarico maggiore sui nuovi mutui. In altri termini, il ricarico delle banche può dipendere anche dal loro stato di salute (essendo le banche sottoposte anche a stretta vigilanza sull’adeguatezza patrimoniale), e non si può affatto escludere l’esistenza di una relazione diretta tra lo spread Btp/Bund ed il costo dei nuovi mutui (abbiamo verificato: come si evince dalla figura, lo spread e il ricarico applicato dalle banche sono piuttosto correlati) in quanto l’aumento dello spread comporta una svalutazione dei titoli pubblici nel portafoglio delle banche e dunque una perdita di valore patrimoniale.

Andamento dello spread BTP-Bund (a 10 anni) e del ‘ricarico’ sui mutui per acquisto di abitazioni (calcolato come differenza tra tassi effettivamente praticati ed Euribor a 1 mese).

Correlazione: 0,55.

Asserire quindi che lo spread non abbia alcun effetto sull’economia reale è un’ingenuità: di certo non aumenta il costo dei mutui già in essere, ma può incidere sulle condizioni di quelli che vengono concessi ex novo (siano essi a tasso fisso che a tasso variabile). Allo stesso modo, è da terroristi dell’informazione asserire che l’aumento dello spread frughi direttamente nelle tasche delle famiglie italiane, spesso senza neanche specificare a quale meccanismo in particolare ci si riferisca.

Blanchard, nel suo contributo, spiega efficacemente cosa succede ad un’economia che cerchi di risollevarsi all’interno dei vincoli europei (discorso questo che ha principalmente una valenza teorica, dato che il Governo gialloverde non ha fattonulla di tutto questo ma è semplicemente parte in gioco della guerra tra bande tra diversi somministratori dell’austerità: rigoristi/europeisti contro fasciosovranisti). Sospettiamo che non fossero queste le intenzioni dell’autore, però quello che l’articolo ci dice è che l’effetto negativo dello spread sull’economia è l’ennesima prova che l’Europa è una gabbia da cui non si esce vivi. Da un lato, se non si fanno politiche di spesa in deficit si muore di austerità. Dall’altro, se anche solo si dichiara di fare deficit, la BCE ha facoltà di lasciare il Paese da disciplinare in balia della speculazione e del castigo dei mercati – i quali fanno il lavoro sporco in maniera efficace ed anonima – con il risultato che anche l’economia reale, cioè le famiglie, si ritrova con tassi di interesse, e quindi costi, più alti. In questo quadro anche il sistema bancario, in virtù delle sofferenze degli attivi, potrà iniziare a fare pressione sul Governo per frenare lo spread, e quest’ultimo sarà quindi spinto a tornare sul sentiero dell’austerità: questo secondo aspetto non è trascurabile perché l’influenza politica del settore bancario è indubbiamente maggiore di quella delle famiglie che devono contrarre un mutuo.

C’è inoltre un secondo ordine di problemi, di carattere schiettamente politico, ed una importante conferma della natura perversa del sistema monetario che ruota intorno alla BCE. Nell’attuale architettura dell’Europa, dati i vincoli alla spesa ogni centesimo aggiuntivo di spesa per interessi è un centesimo tolto a possibili misure politiche di carattere progressista (sia chiaro, non quelle di questo esecutivo). Ciò significa che un Governo di un paese in recessione e che decide di giocare all’interno delle regole europee si trova a dover fronteggiare una dicotomia inaccettabile: o non fare pressoché nulla oppure provare a fare timidamente qualcosina, con l’unico effetto di rimanere intrappolato nella spirale dello spread, e vedere il già esiguo spazio di manovra ridursi ulteriormente a causa dell’aumento della spesa per interessi.

Sappiamo già che se non si fa spesa in deficit si muore. Ora sappiamo anche che se si fa (o addirittura si dice solo di fare) spesa in deficit non si cresce a causa degli effetti negativi dello spread. In conclusione, dentro ai vincoli europei si muore e basta. Non c’è soluzione per tornare a crescere, se non quella di uscire dalla gabbia: grazie, compagno Blanchard, per averci aiutato a far emergere tutti i mali dell’Europa.

* Coniare Rivolta è un collettivo di economisti – https://coniarerivolta.org/

- © Riproduzione possibile DIETRO ESPLICITO CONSENSO della REDAZIONE di CONTROPIANO

Ultima modifica: stampa