La goccia scava la roccia, si dice. E alla fine la narrazione liberista del “debito pubblico” come principale fardello dell’economia italiana, che costringerebbe dunque a secoli di tagli di spesa e/o aumenti delle tasse per ricondurlo entro limiti “accettati”, comincia a sfaldarsi. Persino su testate specializzate o su quelle che più mainstream non si può.

Intendiamoci, il livello del debito pubblico italiano è un problema, ma non delle dimensioni catastrofiche proposte dalla narrazione dominante. E’ una variabile che va calcolata insieme a molte altre (la posizione finanziaria netta con l’estero, per esempio). Così come bisogna tener conto dei “proprietari” del nostro debito pubblico (cambia parecchio se i possessori sono investitori stranieri o italiani), nonché delle possibilità o dei vincoli connaturati alla moneta.

In più, bisogna calcolare anche se i capitali e i risparmi degli italiani sono investiti o detenuti qui oppure altrove.

Sul punto vi proponiamo un editoriale di Guido Salerno Aletta, pubblicato su Teleborsa, che coglie con qualche ironia la “stranezza” della speculazione finanziaria italiana, che per esempio si getta a corpo morto sui titoli di stato tedeschi – i supersicuri Bund – sempre spaventata dal livello dello spread o dai voti delle società di rating.

Si scopre così che masse colossali di risparmio e profitti vengono letteralmente regalate alla “concorrenza”, col il triplo risultato beffardo di a) sottrarre a questo paese risorse utili, b) consentire ad un altro paese di indebitarsi senza pagare interessi, c) rimetterci parte del capitale.

Una genialata tipicamente italica, che si spiega con molti fattori.

Ci soffermiamo solo su un punto, visto che per il resto è tutto magistralmente spiegato da Salerno Aletta.

In linguaggio tecnico, si dice che i titoli di stato della Germania “offrono rendimenti negativi”. Significa che chi investe su quei titoli presta 100 euro a Berlino con la certezza di vedersene restituire qualcuno in meno (da pochi centesimi a qualche euro, a seconda della dinamica del mercato). Il meccanismo è un tantino più complicato, perché di fatto si acquista quel titolo pagandolo molto più di 100 euro, cosicché le cedole annuali non bastano versate dalla Bundesbank a coprire la differenza. Ma il significato economico è quello.

Perché si fa una sciocchezza simile invece di prestarli allo Stato italiano che, al contrario, li restituirà per intero e pagando ogni anno una cedola? Per paura che lo Stato italiano possa fallire e non restituire quindi le cifre ricevute..

L’eventualità del fallimento – da qui a qualche anno – è decisamente remota, ma la “pressione dei mercati” è tale da presentarla sempre come “possibile”.

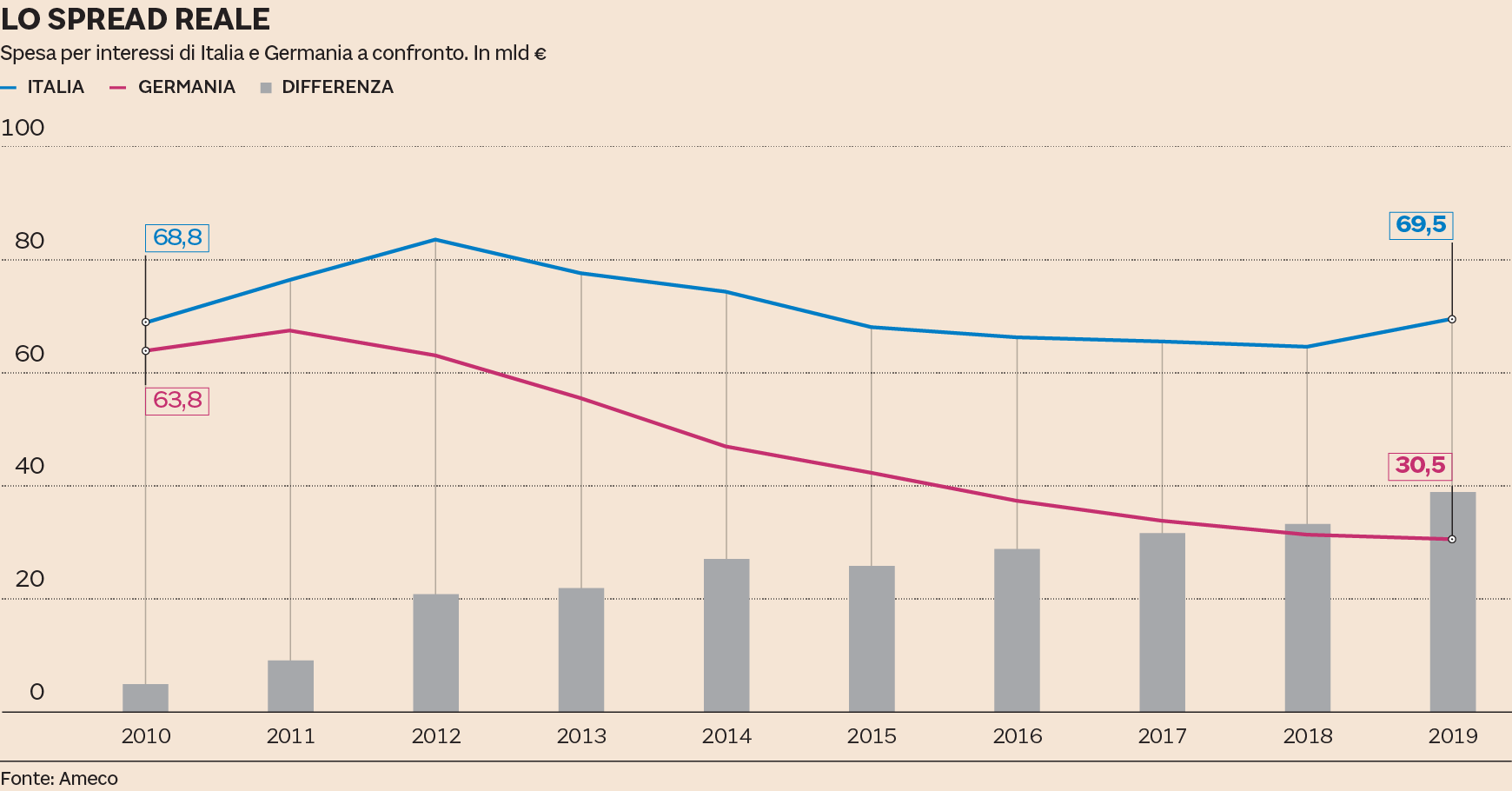

A guadagnarci sono ovviamente il bilancio pubblico della Germania (e dell’Olanda o di altri paesi beneficiati dai “rendimenti negativi” sui propri titoli), perché può indebitarsi senza pagare un centesimo, anzi guadagnandoci pure qualcosa. E’ quasi divertente pensare che c’è chi può fare una cosa del genere e per di più “fare la morale” a quelli che ti finanziano. Al contrario dello Stato italiano (e di altri paesi in condizioni simili), che invece deve accantonare ogni anni decine di miliardi per pagare il “servizio del debito” (gli interessi annuali), rinunciando a spese socialmente utili e ad investimenti che potrebbero far crescere l’economia.

Questo spread sul debito, accumulandosi nel corso degli anni, insieme ad altri meccanismi negativi generati dai “trattati europei”, ha prodotto distorsioni pesanti sulla struttura produttiva del paese, la devastazione dei sistemi di welfare (sanità, pensioni, assistenza sociale, ecc), nonché dell’istruzione di ogni ordine e grado. E’ tra i fattori che – oltretutto – ha facilitato la corsa alla precarietà contrattuale, all’abbassamento dei salari (per favorire la “competitività delle imprese”), stimolando dopo decenni massicci fenomeni migratori verso altri paesi, soprattutto da parte di giovani con formazione medio-alta. Contribuendo insomma al calo demografico e allo spopolamento di ampie zone del nostro territorio.

Questo spread sul debito, accumulandosi nel corso degli anni, insieme ad altri meccanismi negativi generati dai “trattati europei”, ha prodotto distorsioni pesanti sulla struttura produttiva del paese, la devastazione dei sistemi di welfare (sanità, pensioni, assistenza sociale, ecc), nonché dell’istruzione di ogni ordine e grado. E’ tra i fattori che – oltretutto – ha facilitato la corsa alla precarietà contrattuale, all’abbassamento dei salari (per favorire la “competitività delle imprese”), stimolando dopo decenni massicci fenomeni migratori verso altri paesi, soprattutto da parte di giovani con formazione medio-alta. Contribuendo insomma al calo demografico e allo spopolamento di ampie zone del nostro territorio.

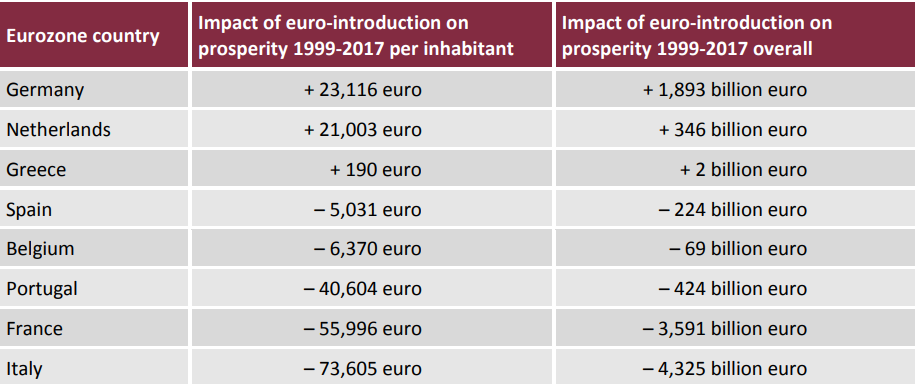

Un disastro epocale che ci sta spingendo verso il “secondo mondo” e che è stato lucidamente calcolato in uno studio del Centre for European Policy – poderoso think tank ordoliberista germanico, che vanta tra i suoi membri ex ministri e Commissari Ue come Hans Tietmeyer e Frits Bolkestein).

Possono e debbono esser sollevate obiezioni ai criteri usati per fare questo calcolo, e dunque alle cifre finali; ma non c’è dubbio che il danno sia stato notevolissimo. Per chi non vuole leggersi tutto lo studio, vi riproniamo qui la tabella principale del report su 20 anni di Euro: vincitori e vinti.

E dire che c’è chi crede che l’euro non sia un problema…

Sullo stesso tema il nostro giornale comincia a vantare una produzione decisamente importante, anche perché proposta da autori diversi per formazione, professione, ruolo.

Buona lettura!

******

Ricchi, ma ancora un po’ scemotti

Gli Italiani, strozzini di sé stessi

Guido Salerno Aletta

Editorialista dell’Agenzia Teleborsa

La verità, prima o poi, viene a galla.

E’ di questa settimana il riconoscimento, anche sulla grande stampa, del fatto che l’Italia non è poi messa malaccio come si dice in continuazione: la sua posizione finanziaria netta sull’estero, nel confronto tra attività e passività complessive, è ormai quasi in pareggio.

Alla fine del terzo trimestre 2018, il saldo è stato negativo per soli 54,7 miliardi di euro (neppure il 3% del PIL), mentre era ancora di -141 miliardi alla fine del secondo trimestre 2017. Il miglioramento prosegue da diversi anni, trainato dal consistente attivo della bilancia dei pagamenti correnti.

Spicca, in particolare, la posizione finanziaria netta della componente privata dell’economia italiana (assicurazioni, fondi, famiglie ed imprese), il cui saldo è stato positivo per ben 969 miliardi di euro, vantando attività all’estero per 1.918 miliardi di euro, di cui 1.244 per investimenti di portafoglio.

Nel 2018, il surplus di conto corrente con l’estero è stato pari a 45,3 miliardi di euro (2,6% del PIL) rispetto ai 48 miliardi del 2017. Mentre l’avanzo per le merci si è ridotto da 55,8 a 48,5 miliardi, i proventi netti da investimenti sono aumentati da 10,8 a 14 miliardi di euro (0,8% del PIL). L’Italia ha dunque pagato all’estero interessi, profitti e rendite per 57,4 miliardi, incassandone per 71,4.

I saldi commerciali attivi, insieme a quelli attivi nel bilanciamento tra rendite finanziarie incassate dall’estero e pagate all’estero, ci hanno fatto recuperare una solidità insospettata: gli italiani, se solo lo volessero, potrebbero comprarsi dagli stranieri tutto il debito pubblico che questi ultimi detengono, guadagnandoci davvero nello scambio.

Già, perché molti italiani, in questi anni, sono stati terrorizzati dallo spread che impazzava, e sono stati indotti a portare i propri risparmi all’estero, investendo soprattutto in Germania, anche se lì i titoli di Stato hanno rendimenti negativi.

Scemotti, quindi, molti italiani continuano a consegnare allo Stato tedesco più euro di quanti questo stesso promette di restituire loro alla scadenza dei titoli.

Se il debito pubblico della Germania cala in continuazione, è soprattutto per via dei sacrifici che sono stati fatti soprattutto dagli investitori stranieri, quelli che si vedono falcidiato il capitale versato, non solo per i sacrifici imposti ai contribuenti tedeschi.

Per il timore di un default del debito pubblico italiano, con il solito rating delle Agenzie che ci massacra classificandolo ad appena due notch sopra il livello di “spazzatura”, lo Stato italiano offre rendimenti ragguardevoli, che ingrassano la rendita strozzando lo sviluppo.

Facciamoci due conti.

I dati recenti relativi al debito pubblico italiano, riferiti alla fine del 2018, indicano in 684 miliardi di euro le detenzioni dei non residenti, su un debito complessivo di 2.316 miliardi: una somma pari al 30% di quest’ultimo. Al netto delle detenzioni indirette, il debito pubblico detenuto all’estero è appena il 25% del totale in circolazione ed il comparto privato dell’economia italiana detiene all’estero una quantità di asset in grado di riscattarli ampiamente: invece di perderci sul capitale, investendo ad esempio in titoli tedeschi, incasserebbe ricche cedole per interessi sul debito italiano.

Bisogna che gli italiani aprano finalmente tutte e due gli occhi: potrebbero vendere i titoli stranieri che hanno in portafoglio, su cui perdono in linea capitale per via dei rendimenti negativi, per acquistare titoli italiani da cui incasserebbero comunque degli interessi.

Bisogna ridurre finalmente l’entità degli interessi sul debito pubblico italiano, che è ancora troppo alta, a livelli ancora irragionevoli: un avanzo primario elevato impone poi sacrifici insostenibili alla economia reale.

Gli Italiani stanno speculando su loro stessi, da troppi anni: la gran parte di loro paga troppe tasse, che servono per pagare una quota degli interessi, decine di miliardi di euro l’anno: è un sistema di cui finora hanno beneficiato un po’ tutti. Banche, assicurazioni, fondi di investimento e previdenziali incassano per interessi sul debito pubblico una quota delle imposte, indebitando lo Stato per consentirgli di pagare il resto degli interessi.

Gli Italiani, strozzini di sé stessi.

Ricchi, ma ancora un po’ scemotti.

Vedi anche:

https://contropiano.org/news/news-economia/2019/04/21/il-debito-pubblico-giapponese-e-noi-0114725,

https://contropiano.org/news/news-economia/2019/03/30/debito-pubblico-il-re-delle-fake-news-0113971,

- © Riproduzione possibile DIETRO ESPLICITO CONSENSO della REDAZIONE di CONTROPIANO

Ultima modifica: stampa